PR

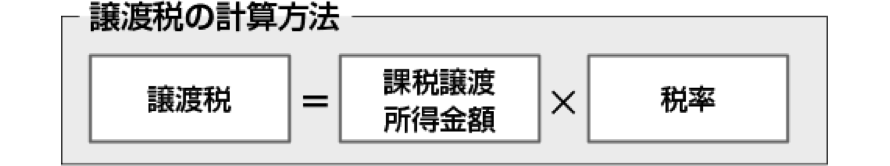

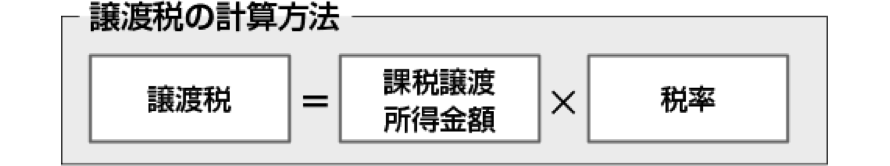

不動産を売却すると、売却益(譲渡益)に税率をかけたものが譲渡税(所得税と住民税)として課税されますが、利益を控除することができます。

しかし、残念ながら多くの方は「税金を控除できる」ことは、知っていても、自分たちが使える控除の種類、適用要件など、知りたい情報に辿り着けていないのが現状です。

これは、不動産売却は、「一生に何度も経験することではない。」ためある意味仕方がない部分もあります。

そこで、このページではマンション、土地、住宅を売却した際に売却益から控除できる条件や範囲、さらに相続物件の売却で使える控除に至るまで、「税金控除・特例」について徹底解説します。

購入金額<売却金額の方は、利益が発生しています。

税金が発生しますが3つの特別控除を使えば税金が0円になる可能性があります。

ご自身の状況に合う部分をご覧ください。

特別控除は、前述の課税譲渡所得金額から特別控除分を差し引き、利益が発生しなければ、譲渡所得税も住民税も発生しません。

では、実際にマイホームの売却で利益が発生した際に使える譲渡所得税の控除は、大きく分けて3つの控除を活用することができます。

ペンギン生徒

アザラシ先生

マイホームを売却して利益が出た場合に使える代表的な控除がこれです。

後から詳しく解説しますが、合わせて課税譲渡所得金額の計算式も記載しておきます。

課税譲渡所得金額=譲渡価額 -(取得費+譲渡費用)- 特別控除額(一定の場合)

引用元:国税庁「土地や建物を売ったとき」

特別控除を引いても譲渡所得金額がプラスであれば、納税義務が発生します。

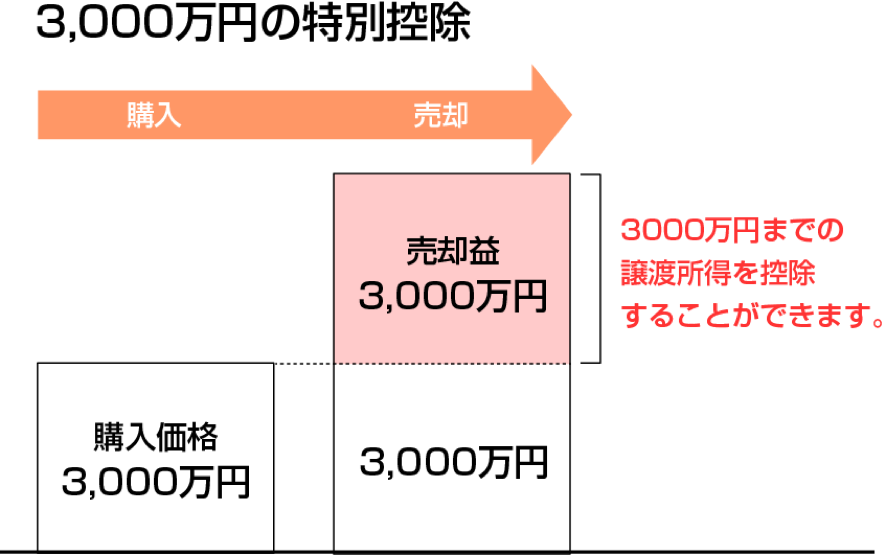

では、まずは3,000万円の特別控除から見ていきましょう。

居住用財産を売却した場合、所有期間や居住期間に関係なく、3,000万円分の利益を控除することができます。

つまり売却益が出ても3,000万円までなら、税金が発生しません。

ただし、特別控除を受けるためには、ある一定の要件を満たす必要があります。それが、以下となります。

引用元:国税庁「No.3302 マイホームを売ったときの特例」

ペンギン生徒

アザラシ先生

居住用財産の買換えとは、マイホームを売却して新しいマイホームを買換えた場合に活用できる特例です。

この特例も一定の要件を満たす必要があります。

【売却物件】

【購入物件】

引用元:国税庁「No.3355 特定のマイホームを買い換えたときの特例」

上記の条件を満たすことで、売却価格(譲渡価格)≦買換え価格の時、買換え特例を利用することができます。

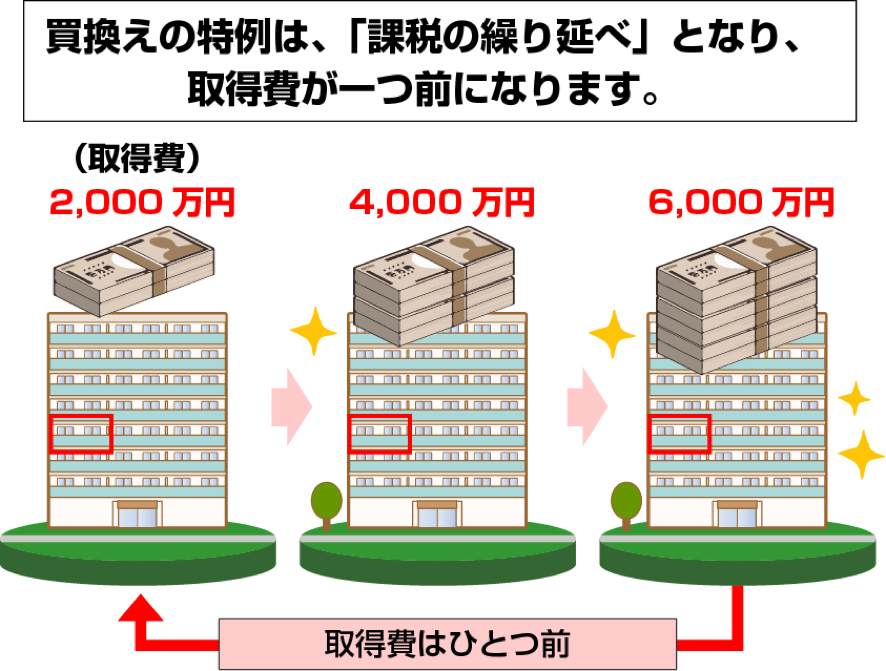

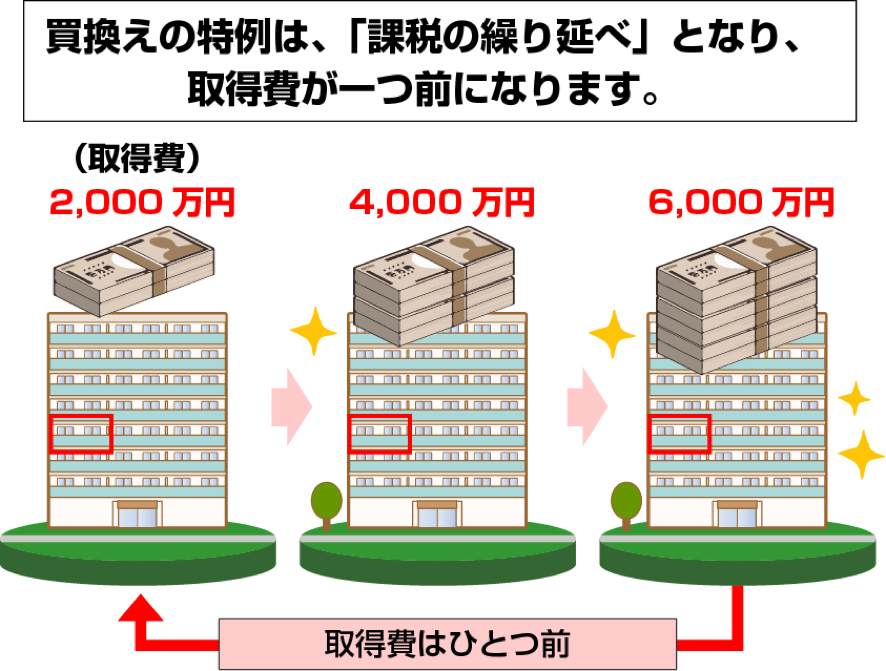

買換え特例は、「課税の繰り延べ」と言われています。

繰り延べとは何かについて事例でご説明します。

| ■売却 | |

|---|---|

| 売却価格 | 5,000万円 |

| 購入価格 | ▲4,000万円 |

| 譲渡費用 | ▲170万円 |

| 譲渡所得 | 830万円⇒この金額を元に税金を計算します。 |

| ■買換え | |

| 購入価格 | 6,000万円 |

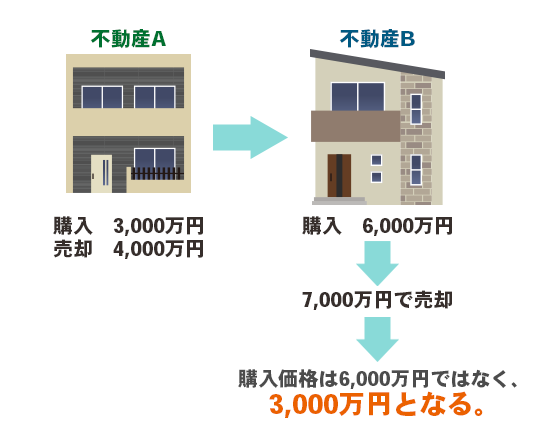

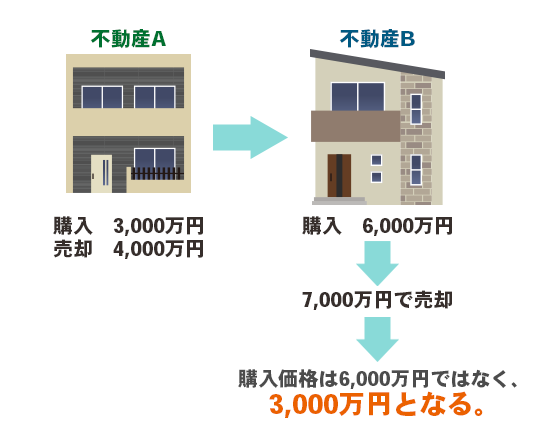

830万円分が課税対象となります。しかし、この特例を使うことで課税されず、買換え物件を将来、売却した時まで、課税を繰り延べることができます。

さらに数年後、今回の買換え物件を売却したとします。

| ■売却 | |

|---|---|

| 売却価格 | 5,500万円 |

| 購入価格 | ▲4,000万円⇒前の購入価格 |

| 譲渡費用 | ▲180万円 |

| 譲渡所得 | 1,320万円。 |

この時、取得費は、買換え物件の購入価格6,000万円ではなく、買換え前の購入価格4,000万円を取得費として税金計算します。

つまり、買換え特例は課税の繰り延べに過ぎないため、買換え資産を次に売却する際は、税金が課税されてしまいます。

ペンギン生徒

アザラシ先生

| 所有期間 | 所得税 | 住民税 | 合計 | |

|---|---|---|---|---|

| 10年超(居住用不動産のみ) | 課税譲渡所得6,000万円以下の部分 | 10.21% | 4% | 14.21% |

| 課税譲渡所得6,000万円超の部分 | 15.315% | 5% | 20.315% | |

引用元:国税庁「No.3302 マイホームを売ったときの特例」

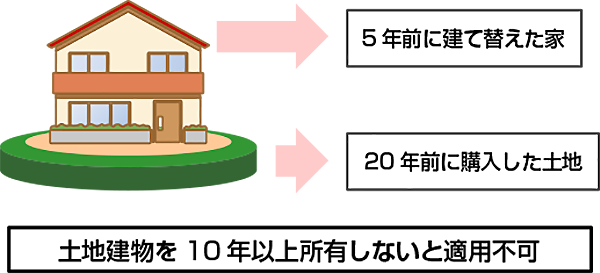

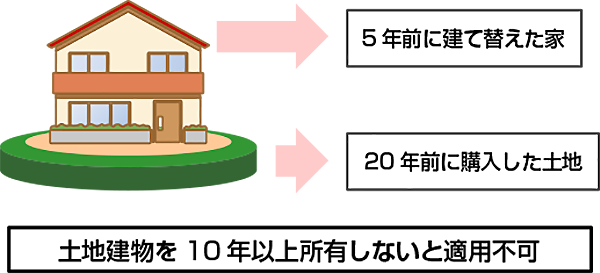

最後に3つめの特例です。所有期間が10年以上の場合、3,000万円特別控除と併用できます。

なお、前述の「買換え特例」と「3,000万円控除、軽減税率」は選択適用となるため、どちらか一方しか利用できません。

この特例も適用要件があります。

ちなみに、20年前に戸建てを購入したけど、建物を10年以内に建て替えた場合は対象外です。

ペンギン生徒

アザラシ先生

3,000万円特別控除の詳細は以下で詳しく解説しています。

不動産を売却した際に利益(譲渡所得)が発生すると税金(所得税と住民税)を支払う必要があります。しかし、個人が不動産を売却しやすくするため・・・

印紙税は、不動産売却においては必ず納税しなければならないもの。平成30年3月31日までに作成された売買契約書に関しては、軽減措置がありました。

| 契約金額 | 本則税額 | 軽減税額 |

|---|---|---|

| 1万円未満 | 非課税 | 非課税 |

| 1万円以上10万円以下 | 200円 | 200円(軽減なし) |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

| 5億円超10億円以下 | 20万円 | 16万円 |

| 10億円超50億円以下 | 40万円 | 32万円 |

| 50億円超 | 60万円 | 48万円 |

このページをご覧の方は、「親の家を相続して売却したい」方も多いと思います。

そこで、相続不動産売却における特定やケーススタディをご紹介します。

相続物件の売却でも3,000万円特別控除が使えます。

この特例も適用要件があります。

引用元:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

相続した不動産を相続税の申告期限から3年以内に売却した場合、相続税を取得費に加算できます。

これを「相続税の取得費加算の特例」と呼びます。

課税譲渡所得金額=譲渡価額(売却価格)-取得費(購入価格)-取得費加算の特例(相続税額)-譲渡費用(売却した時の費用)

取得費加算の特例を使う場合、前述の3,000万円特別控除の併用ができません。どちらか、一方となります。

・相続した不動産が空き家でも3,000万円特別控除が使えます!

・3,000万円特別控除と取得費加算の特例は併用できません!

以下は、相続して売却した際の物件情報です。

では、実際に課税譲渡所得金額を計算してみましょう。

課税譲渡所得金額=譲渡価額(売却価格)-取得費(購入価格)-譲渡費用(売却した時の費用)-特別控除

から

約710万円=2,500万円-1,500万円-200万円-90万円

これに

・3,000万円特別控除の特例

・取得費加算の特例

・特定の居住用財産の買換えの特例

・10年超所有軽減税率の特例

上記が利用可能か?確認しましょう。

まず、「3,000万円特別控除」を使うなら、「取得費加算の特例」は利用できません。

また、「特定の居住用財産の買換えの特例」と「10年超所有軽減税率の特例」は、子が自宅として居住している場合に適用されます。

なお、所有期間は、親が取得した時期をそのまま引き継げますので、5年以内なら「短期譲渡所得」5年超なら「長期譲渡所得」となり、それぞれ税率が異なります。

■所得税率と住民税率

| 所有期間 | 所得税 | 住民税 |

|---|---|---|

| 5年以下(短期譲渡所得) | 30.63% | 9% |

| 5年超(長期譲渡所得) | 15.315% | 5% |

※上記税率に復興特別所得税を含んでいます。

よって、「3,000万円特別控除」を使うことで、課税譲渡所得金額は0円となります。

※所有期間は親から引き継いでいるものと見なします。

一番最初に解説しましたが、前述の控除・特例で解説しました「課税譲渡所得金額」に「税率」をかけたものが譲渡税(所得税と住民税)でしたね。

実際に払う税額を知るには、まずは「譲渡所得」を計算する必要があります。

譲渡所得(じょうとしょとく)とは、中古マンションや土地建物を売却して得た所得のことを言います。

譲渡所得の計算方法は、売却価格(譲渡価額)から購入価格(取得費)や売却価格(譲渡費用)を差引きます。

譲渡所得=譲渡価額(売却価格)-取得費(購入価格)-譲渡費用(売却した時の費用)

この時、譲渡所得がプラスになっていなければ、税金は発生しませんし、プラスになっていても、前述の特例・控除を使うことで、0円になっていれば税金は発生しません。

譲渡所得を計算するにあたって、建物の取得費は、減価償却費を差し引きます。

なぜなら、建物には耐用年数があるため、建物としての価値を減額する必要があるからです。

居住用舞マイホームの場合、法定耐用年数×1.5で計算します。

※建物の取得価額の95%が限度となります。 ※6ヶ月以上の端数は1年として、6ヶ月未満の端数は切り捨てます。

■建物の耐用年数表

| 木造 | 木骨モルタル造 | (鉄骨)鉄筋コンクリート | 鉄骨造① | 鉄骨造② | 鉄骨造③ |

|---|---|---|---|---|---|

| 0.031 | 0.034 | 0.015 | 0.036 | 0.025 | 0.020 |

※鉄骨造①:骨格材3ミリ以下

※鉄骨造②:骨格材3ミリ超~4ミリ以下

※鉄骨造③:骨格材4ミリ超

ペンギン生徒

アザラシ先生

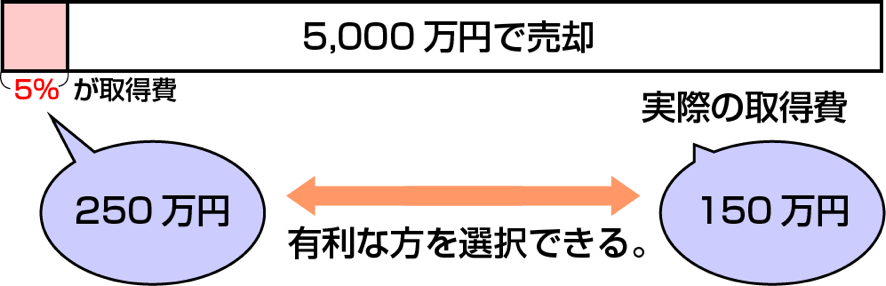

相続物件や先祖代々の不動産などで取得費が不明な場合、譲渡価額(売却価格)の5%をとする概算取得費として計算します。

例えば5,000万円で売却した場合、5,000万円×5%=250万円が概算取得費となります。

なお、何十年も前に購入した土地などで、実際の取得費より概算取得費の方が有利な場合でも、概算取得費とすることができます。

物件の譲渡価額(売却価格)から購入価格だけでなく、様々な諸費用も差し引くことができます。

以下が取得費・譲渡費用として引けるものです。

などです。

個人の方が土地やマンション等の不動産を売却すると売却益(譲渡所得)に対して所得税と住民税が発生します。税金が発生するのは・・・

最後に前述の控除・特例を差し引いて、課税譲渡所得を算出して売却益が0円なら税金は発生しません。

譲渡所得さえわかれば、使える控除・特例を差し引いて、プラスなら所有期間毎の税率をかけるだけで税金を求めることができます。

以上で税金の計算方法や利用可能な特例・控除に関してご理解いただけたかと思います。

軽減税率や特別控除を利用するあたっては、「居住している」ことと「長期で所有している」この2点が重要です。

ぜひ、このページをブックマークしておき、あなただけの税金対策をしてみてください。

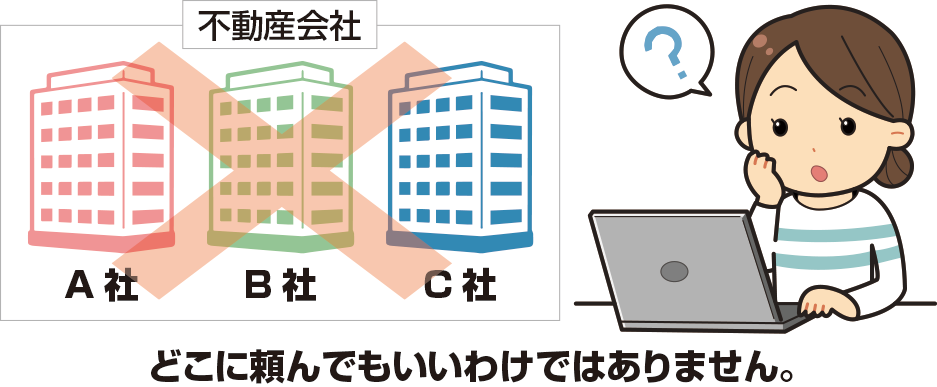

不動産を高く、そして早く売りたいなら、不動産会社に仲介を依頼する必要があります。

しかし不動産会社なら、どこに頼んでもいいわけではありません。

あなたが売却しようとしている不動産を得意とする不動産会社に依頼することが重要です。

このようなレアな不動産会社は、不動産一括査定サイトを使えば効率的に探すことができるんです。

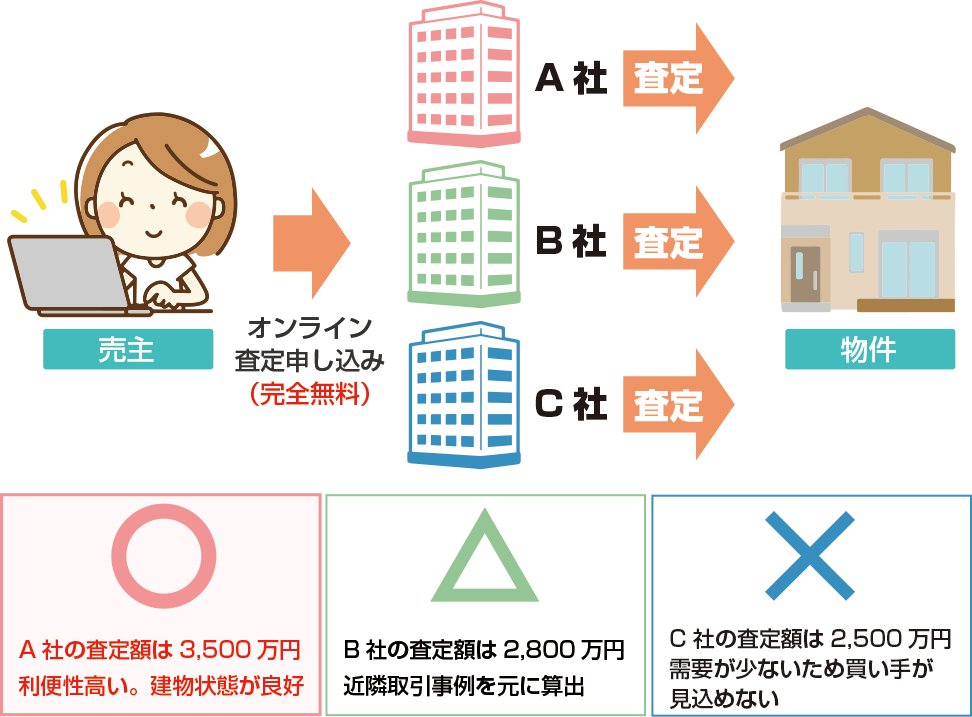

不動産一括査定サイトは、自分の不動産情報と個人情報を一度入力するだけで、複数の不動産会社に完全無料で査定を依頼することができます。

不動産一括査定サイトを使えば、自分が売ろうとしている不動産売却に強い会社を効率よく探すことができます。

納得のいく査定根拠を示してくれる不動産会社なら、不動産売却が得意な業者であると言ってもいいでしょう。

また具体的な売却時期が決まっていなくても大丈夫、査定だけでもOKです。査定結果を見て、売却するか?しないか?を検討しても問題ありません。

実は、不動産一括査定サイトは30サイト以上もあります・・・。

まともに稼働していないのを除いたとしても、どれを使えばいいか迷ってしまいますよね。

そこで不動産いろは編集部は、運営歴や利用者の評判などを加味し、本当におすすめできる5サイトを厳選しました。

※スマホの場合、下記の表は横スクロールできます。

| サイト名 | メリット | デメリット | 対応地域 | サービス 開始年 |

|---|---|---|---|---|

★★★★★ 公式 サイトへ |

・日本初の不動産一括査定サイト ・大手NTTデータグループの運営だからセキュリティ万全 ・売却ノウハウ本を無料ダウンロードできる ・ 同時依頼数は6社 |

・提携社数は多くない | 全国 | 2001年9月 |

★★★★★ 公式 サイトへ |

・超大手の不動産会社だけに査定依頼できる

・中小の不動産会社との提携はない ・同時依頼数は6社 ・仲介サポートやライフプランニングなどのサポートが充実 |

・中小の不動産会社とは提携していない ・大都市に偏っている | 全国(大都市) | 2016年10月 |

★★★★☆ 公式 サイトへ |

・東証プライム上場企業が運営する ・売主の味方としてのエージェント制 ・AIと不動産会社の査定結果を比較できる |

・大都市に偏っている ・AIの査定結果は参考程度に留めておく必要あり |

全国(大都市) | 2015年11月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・不動産会社ごとの専用ページがあり、特徴やアクセス、スタッフ紹介の詳細を見ることができる ・農地査定ができる ・LINE感覚で入力するだけだから簡単 |

・運営歴が浅い | 全国 | 2014年1月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・売却相談をメールor対面で可能 ・不動産会社に代わりに断る「お断り代行サービス」がある ・査定後フォローをしてもらえる ・農地査定ができる |

・運営会社が非上場 | 全国 | 2007年 |

不動産一括査定サイトの"かしこい使い方"は、お住まいの地域に合わせて組み合わせて利用するのが一番です。

不動産一括査定サイトを1つだけ利用しても、地域によってベストな不動産会社が見つかるとは限りません。

複数の不動産一括査定サイトを組み合わせて使うことで、ご自身の不動産売却にぴったりの不動産会社が必ず見つかります。

不動産のいろは編集部は、以下の組み合わせがベストな選択だと考えています。ぜひ複数の不動産一括査定サイトを利用してみてくださいね。

| 3大都市圏・札幌市・福岡市 | それ以外の地域 |

|---|---|

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

| ポイント | ポイント |

| 大都市の売却に強い「すまいValue」「おうちクラベル」で有名大手を網羅。「HOME4U」を加えることで、中堅や地元の実力企業も候補に入れられる! | 地域によっては、提携不動産会社が少ない場合もある。地方に住んでいる方は、提提会社数の多い3サイトを組み合わせるのがベスト! |

日本初の一括査定「HOME4U」悪質業者は徹底排除!

査定依頼数は累計35万件。年間700万人が利用

業界を代表する大手6社の査定だから安心安全「すまいValu」

提携不動産会社数1,700社以上!

利用者数は1,000万人を突破!