PR

個人の方が土地やマンション等の不動産を売却すると、売却益(譲渡所得)に対して所得税と住民税が発生します。

税金が発生するのは、売却価格(譲渡価額)ではなく、売却益(譲渡所得)です。

つまり、稼ぎの部分に課税されることになります。稼ぎを把握するためには、「不動産をいくらで購入したのか」の取得費を算出する必要があります。

このページは、譲渡所得を計算するに当たっての【取得費】に特化した内容となっています。

あなたが売却した不動産の取得費が何に該当するかを理解いただけますし、取得費がわからない場合の対処方法も知ることができます。ぜひ最後までお読みください!

ペンギン生徒

アザラシ先生

取得費は、土地や建物の取得に要した金額に設備費や改良費を加えた金額です。

ただし建物の場合は、建物の取得価額から売却時までの減価償却費を控除した残額が取得費になります。

減価償却は、建物や車、製造業務で使う機械装置などの固定資産の価値を減少させていく考え方です。

減価償却の考えに則り計上される費用を、「減価償却費」といいます。

不動産の場合、「建物」にフォーカスして考えてみましょう。。

建物は年を重ねるごとに老朽化が進み、物件価値が減少します。この物件価値が下がっている部分を、税法で決められた「耐用年数」に割り当てて経費化することを「減価償却」といわれています。

▼建物の取得費一覧をチェック!

▼土地の取得費一覧をチェック!

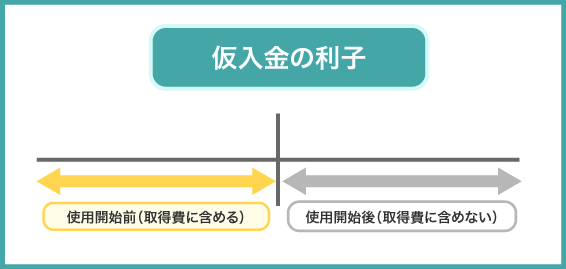

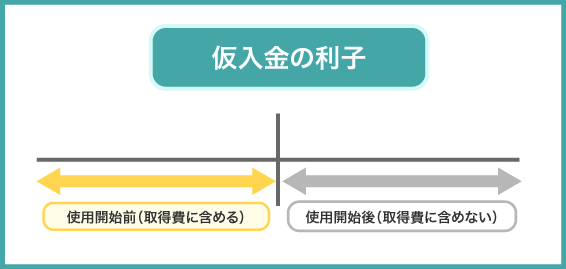

借入金の利子は取得費に含めることができますが、注意が必要です。

過去の判例によって、以下の期間のみが取得費と認めらています。

①取得した資産の使用開始前の期間に対応する利子となります。

なお、利子以外でも「借入金の保証料」「団体信用生命保険料」も取得費に含めることができますが、取得した資産の使用開始前の期間に対応する部分のみとなります。

ペンギン生徒

アザラシ先生

ペンギン生徒

アザラシ先生

例えばリフォーム代金に含まれるものとして、壁の貼り替えや壁紙の張替え、畳の表替えなどがありますよね。

基本的に、現状を維持するための「修繕費」は取得費に含まれません。

一方、「畳をフローリングにした」「壁をモルタルからタイルに張り替えた」など、「資産価値」を高めるための支出は取得費となります。

この辺りの線引きは、非常に難しいため必ず税務署に確認してください。

・迷ったら自分だけで判断せずに税務署に確認してみよう。

・確認の際は、領収書や当時の資料をできるだけ用意することを忘れずに!

・2月から3月15日までは確定申告の時期と重なるため税務署が大変混雑します。なるべく早めに確認しましょう。

「意外!」と思われるかもしれませんが、土地を改良する際の借入利息は、土地の「改良費」には該当しません。

相続財産について、遺産分割の際に相続人の間で紛争が発生した際の訴訟費用や弁護士報酬は、取得費とは見なされません。

判例によると遺産分割は共有による相続財産の分配にすぎず、相続財産に含まれている個々の財産価値はそのものに変動を及ぼすものではないからです。

2の概算取得費を採用する場合は、①取得費が不明、②実際の取得費よりも譲渡価格の5%の方が有利な場合となります。

では実際に建物と土地の取得費を計算してみましょう。

減価償却費=購入代金×0.9×償却率×経過年数

建物の取得費=購入代金ー減価償却費

※購入代金は先に解説した取得費の合計額です。

ペンギン生徒

建物の取得費を計算する際は、「減価償却」という考え方が重要です。もう一度おそらいしましょう。

土地は年数が経過しても価値が減少しませんが、建物は老朽化によって物件価値が下がりますよね。

この物件価値が下がる部分を、国税庁が定めた「耐用年数(経過年数)」に割り当てて経費化することを「減価償却」と言います。

建物価格の取得費を計算する際の「取得費」は、購入価格ではなく「減価償却費」を控除した残額となります。

アザラシ先生

「耐用年数」は、建物が木造なのか鉄骨なのか建物構造によって以下のように決まっています。

| 構造 | 業務用 | 非業務用 | |||

|---|---|---|---|---|---|

| 耐用年数 | 償却率 | 1.5倍した耐用年数 | 償却率 | ||

| 木造 | 22年 | 0.046 | 33年 | 0.031 | |

| 木骨モルタル | 20年 | 0.050 | 30年 | 0.034 | |

| (鉄骨)鉄筋コンクリート | 47年 | 0.022 | 70年 | 0.015 | |

| 金属造 | 骨格材3mm以下 | 19年 | 0.053 | 28年 | 0.036 |

| 骨格材3超4mm以下 | 27年 | 0.038 | 40年 | 0.025 | |

| 骨格材4mm超 | 34年 | 0.030 | 51年 | 0.020 | |

Aさんが平成18年4月に3,500万円(建物価格2,500万円、土地価格1,000万円)で新築した木造戸建てのマイホームを平成27年8月に3,000万円で売却しました。取得費はいくらになります?

6,277,500円=25,000,000円×0.9×0.031×9年

建物=建物価格-減価償却費=25,000,000円-6,277,500円=18,722,500円

土地=10,000,000円

取得費=建物取得費+土地取得費=18,722,500円+10,000,000円=28,722,500円

今回は、建物価格2,500万円とし他の取得費は参入しませんでしたが、手数料や印紙代などがある場合は、建物価格に含めて計算してください。

ペンギン生徒

アザラシ先生

先に解説しました通り、取得費が不明な場合は、売却代金の5%を概算取得費とします。

例えば、売却価格4,000万円の不動産の取得費が不明な場合、以下となります。

概算取得費=売却代金×5%=4,000万円×5%=200万円

概算取得費で算出すると大幅に取得費が下がるため、可能な限り購入当時の資料を用意してください。

しかし、すぐに見つからない場合や紛失して見当たらない場合は、他に代わる資料で取得時の金額を証明する必要があります。

預金通帳があれば、少なくとも口座からお金が出ていれば証明できます。

購入日は登記簿謄本で確認できるため、近い日付での出金であれば、高い確率で資産の取得日だと考えられます。

通帳に「○○の土地代」などのメモ書きや前の所有者名が振込先として印字されていれば、信頼性の高くなります。

金融機関は、物件価格を超えるオーバーローンで融資しないため、住宅ローンの金額が大体の購入価格だと考えられます。

もし、ローンの他に自己資金を入れている場合は、自己資金の額がわからないと正確な取得費がわかりませんが、少なくともローン額以上ということは推測できます。参考になる資料だと言えます。

ローンに関する資料が無い場合は、登記簿謄本の乙欄から抵当権設定金額がわかれば、借入金額から購入価格を推測することができます。

特に新築物件の場合、パンフレットに記載されている売出価格がわかれば、その金額で購入している可能性が高くなります。

中古の場合は、金額が記載されていても、値引きされている可能性があるため、他の資料(預金通帳、ローン契約書など)を用意できれば、金額を裏付ける資料になる可能性が高くなります。

これらは一例ですが、可能な限りの資料を集めて税務署に相談してみましょう。

請負契約で建物を建築した場合、建物の購入価額がわかるため減価償却がすぐにできますが、マンションや建売住宅、中古住宅の場合、土地と建物が一体の場合、建物の購入代金がわからないことがよくあります。

この場合以下の3パターンごとに建物の購入代金を計算します

売買契約書に消費税額が記載されている場合は、消費税を割り戻すことで建物の購入価額を計算します。

実際に建物の取得費を計算してみましょう。

契約書に記載されている購入代金8,240万円(内消費税240万円)

建物=(消費税額÷消費税率)+消費税額=(2,400,000円÷8%)+2,400,000円=32,400,000円

土地=購入代金-建物=82,400,000円-32,400,000円=50,000,000円

土地と建物の価格が区分されておらず、消費税も記載されていない場合は、「建物の標準的な建築価額表」を基に建物の取得費を計算します。

建物の標準的な建築価額表(一部抜粋)

| 建築年 | 構造 | |||

|---|---|---|---|---|

| 木造・木骨モルタル | 鉄骨鉄筋コンクリート | 鉄筋コンクリート | 鉄骨 | |

| 平成14年 | 153.6 | 195.2 | 180.5 | 135.0 |

| 平成15年 | 152.7 | 187.3 | 179.5 | 131.4 |

| 平成16年 | 152.7 | 190.1 | 176.1 | 130.6 |

(単位:千円/㎡)

計算式は以下となります。

建物の購入価額=建築価額×建物床面積

実際に建物の取得費を計算してみましょう。

契約書に記載されている購入代金の総額5,000万円。

平成15年に新築した木造の建物(床面積100㎡)とその敷地

建物=建築価額×建物床面積=152.7千円×100㎡=15,270,000円

土地=購入代金-建物=50,000,000円-15,270,000円=34,730,000円

購入当時の土地建物の固定資産税評価額など土地と建物の価格を示す数値がわかっている場合は、土地と建物の価額を按分することもできます。

建物の購入価額=購入代金×建物評価額÷(土地評価額+建物評価額)

実際に建物の取得費を計算してみましょう。

契約書に記載されている購入代金の総額7,000万円。

購入当時の固定資産税評価額(土地3,500万円、建物1,500万円)。

建物=購入代金×建物評価額÷(土地評価額+建物評価額)=70,000,000円×15,000,000円÷(35,000,000円+15,000,000円)=21,000,000円

土地=購入代金-建物=70,000,000円-49,000,000円=21,000,000円

ペンギン生徒

アザラシ先生

マイホーム(自宅)を売却した場合は、売った利益から3,000万円分まで税金がかかりません。

課税譲渡所得=譲渡価額-取得費-譲渡費用-3,000万円特別控除

例えば3,000万円で自宅を売却したとします。取得費が不明なため概算で計算します。譲渡費用は仲介手数料等で100万円かかったとします。

この場合、3,000万円特別控除を適用すると以下になります。

課税譲渡所得=譲渡価額-取得費-譲渡費用-3,000万円特別控除

0円=3,000万円-150万円-100万円-2,750万円

このように課税対象となる所得が0円となるため、譲渡税が発生しません。

ペンギン生徒

アザラシ先生

3,000万円特別控除の詳細は以下で詳しく解説しています。

不動産を売却した際に利益(譲渡所得)が発生すると税金(所得税と住民税)を支払う必要があります。しかし、個人が不動産を売却しやすくするため、国は様々な税制面で支援をしてくれます。その一つが、3,000万円特別控除です。

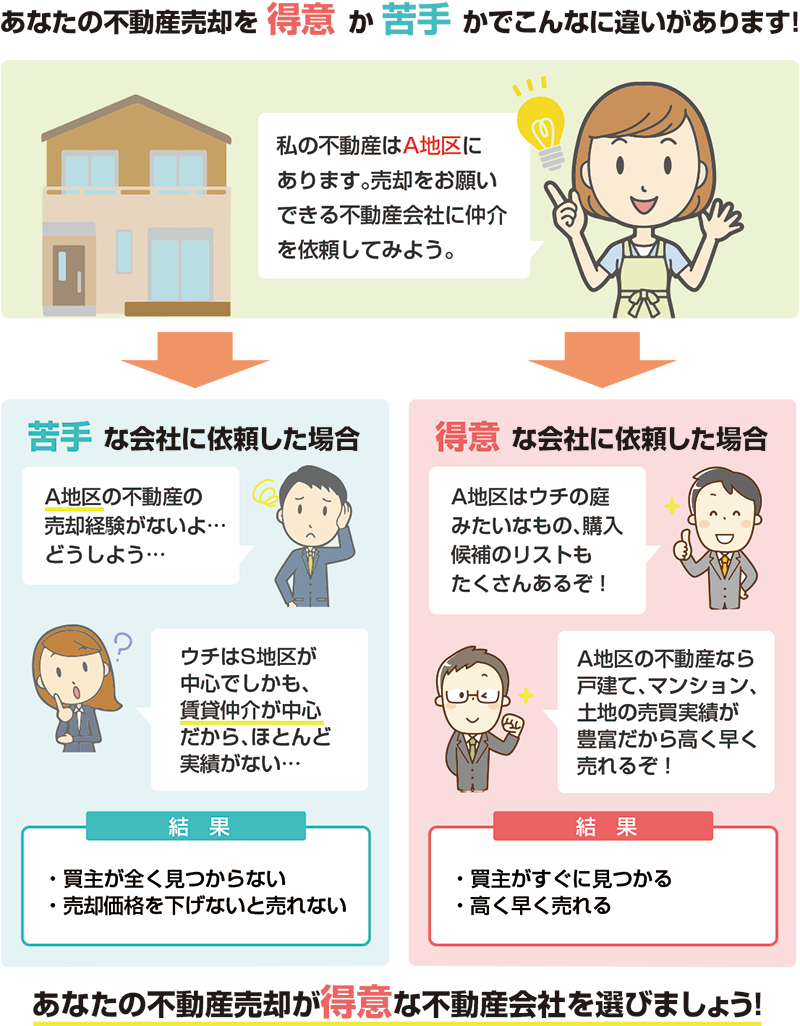

不動産を高く、そして早く売りたいなら、不動産会社に仲介を依頼する必要があります。

しかし不動産会社なら、どこに頼んでもいいわけではありません。

あなたが売却しようとしている不動産を得意とする不動産会社に依頼することが重要です。

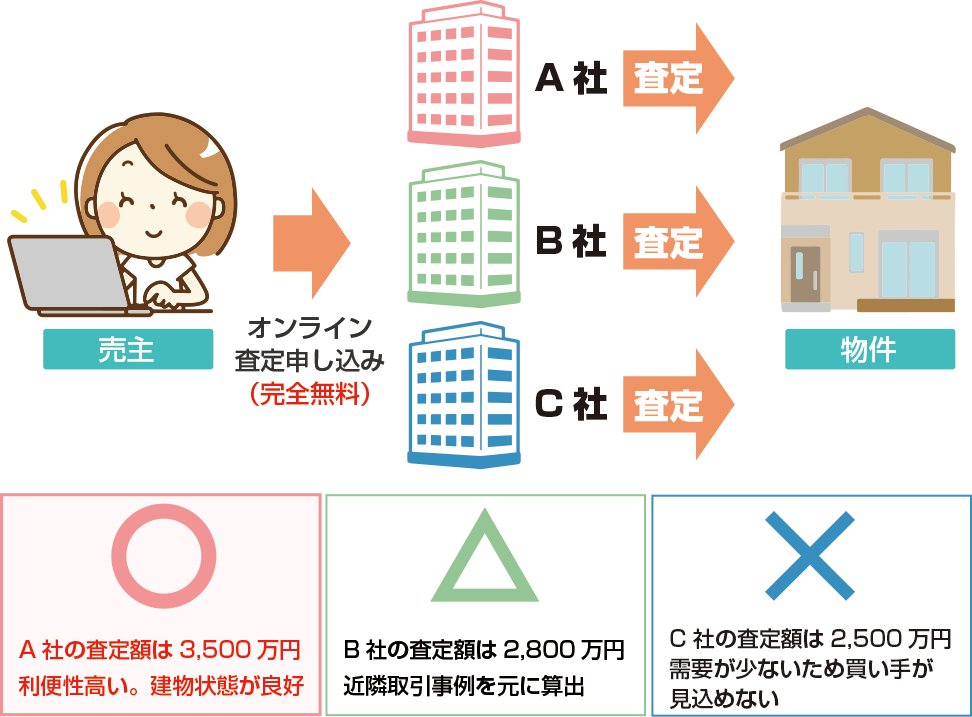

このようなレアな不動産会社は、不動産一括査定サイトを使えば効率的に探すことができるんです。

不動産一括査定サイトは、自分の不動産情報と個人情報を一度入力するだけで、複数の不動産会社に完全無料で査定を依頼することができます。

不動産一括査定サイトを使えば、自分が売ろうとしている不動産売却に強い会社を効率よく探すことができます。

納得のいく査定根拠を示してくれる不動産会社なら、不動産売却が得意な業者であると言ってもいいでしょう。

また具体的な売却時期が決まっていなくても大丈夫、査定だけでもOKです。査定結果を見て、売却するか?しないか?を検討しても問題ありません。

実は、不動産一括査定サイトは30サイト以上もあります・・・。

まともに稼働していないのを除いたとしても、どれを使えばいいか迷ってしまいますよね。

そこで不動産いろは編集部は、運営歴や利用者の評判などを加味し、本当におすすめできる5サイトを厳選しました。

※スマホの場合、下記の表は横スクロールできます。

| サイト名 | メリット | デメリット | 対応地域 | サービス 開始年 |

|---|---|---|---|---|

★★★★★ 公式 サイトへ |

・日本初の不動産一括査定サイト ・大手NTTデータグループの運営だからセキュリティ万全 ・売却ノウハウ本を無料ダウンロードできる ・ 同時依頼数は6社 |

・提携社数は多くない | 全国 | 2001年9月 |

★★★★★ 公式 サイトへ |

・超大手の不動産会社だけに査定依頼できる

・中小の不動産会社との提携はない ・同時依頼数は6社 ・仲介サポートやライフプランニングなどのサポートが充実 |

・中小の不動産会社とは提携していない ・大都市に偏っている | 全国(大都市) | 2016年10月 |

★★★★☆ 公式 サイトへ |

・東証プライム上場企業が運営する ・売主の味方としてのエージェント制 ・AIと不動産会社の査定結果を比較できる |

・大都市に偏っている ・AIの査定結果は参考程度に留めておく必要あり |

全国(大都市) | 2015年11月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・不動産会社ごとの専用ページがあり、特徴やアクセス、スタッフ紹介の詳細を見ることができる ・農地査定ができる ・LINE感覚で入力するだけだから簡単 |

・運営歴が浅い | 全国 | 2014年1月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・売却相談をメールor対面で可能 ・不動産会社に代わりに断る「お断り代行サービス」がある ・査定後フォローをしてもらえる ・農地査定ができる |

・運営会社が非上場 | 全国 | 2007年 |

不動産一括査定サイトの"かしこい使い方"は、お住まいの地域に合わせて組み合わせて利用するのが一番です。

不動産一括査定サイトを1つだけ利用しても、地域によってベストな不動産会社が見つかるとは限りません。

複数の不動産一括査定サイトを組み合わせて使うことで、ご自身の不動産売却にぴったりの不動産会社が必ず見つかります。

不動産のいろは編集部は、以下の組み合わせがベストな選択だと考えています。ぜひ複数の不動産一括査定サイトを利用してみてくださいね。

| 3大都市圏・札幌市・福岡市 | それ以外の地域 |

|---|---|

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

| ポイント | ポイント |

| 大都市の売却に強い「すまいValue」「おうちクラベル」で有名大手を網羅。「HOME4U」を加えることで、中堅や地元の実力企業も候補に入れられる! | 地域によっては、提携不動産会社が少ない場合もある。地方に住んでいる方は、提提会社数の多い3サイトを組み合わせるのがベスト! |

日本初の一括査定「HOME4U」悪質業者は徹底排除!

査定依頼数は累計35万件。年間700万人が利用

業界を代表する大手6社の査定だから安心安全「すまいValu」

提携不動産会社数1,700社以上!

利用者数は1,000万人を突破!