PR

不動産を売却した際に利益(譲渡所得)が発生すると、税金(所得税と住民税)を支払う必要があります。

しかし、個人が不動産を売却しやすくするため、国は様々な税制面で支援をしてくれます。

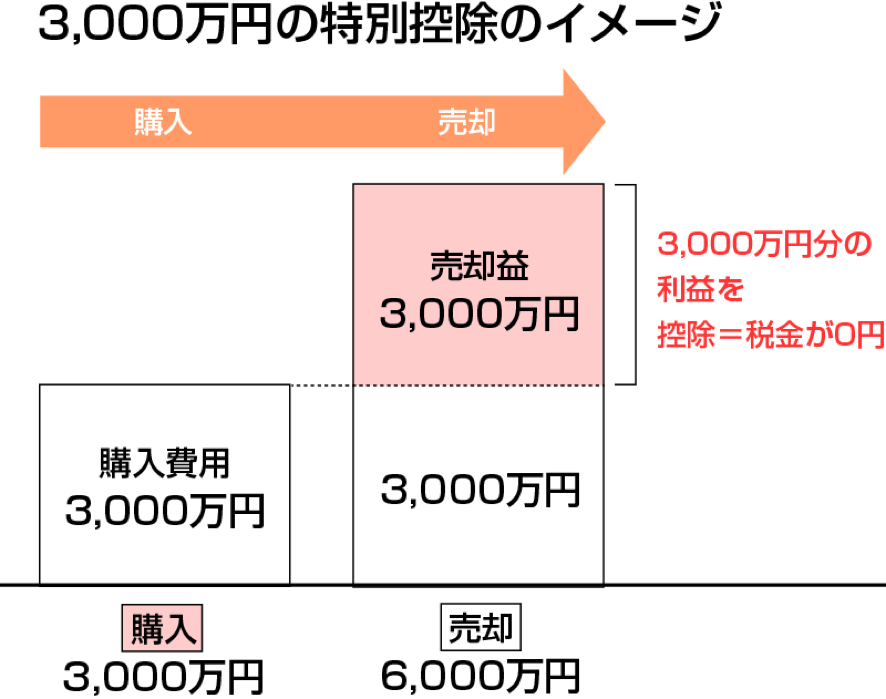

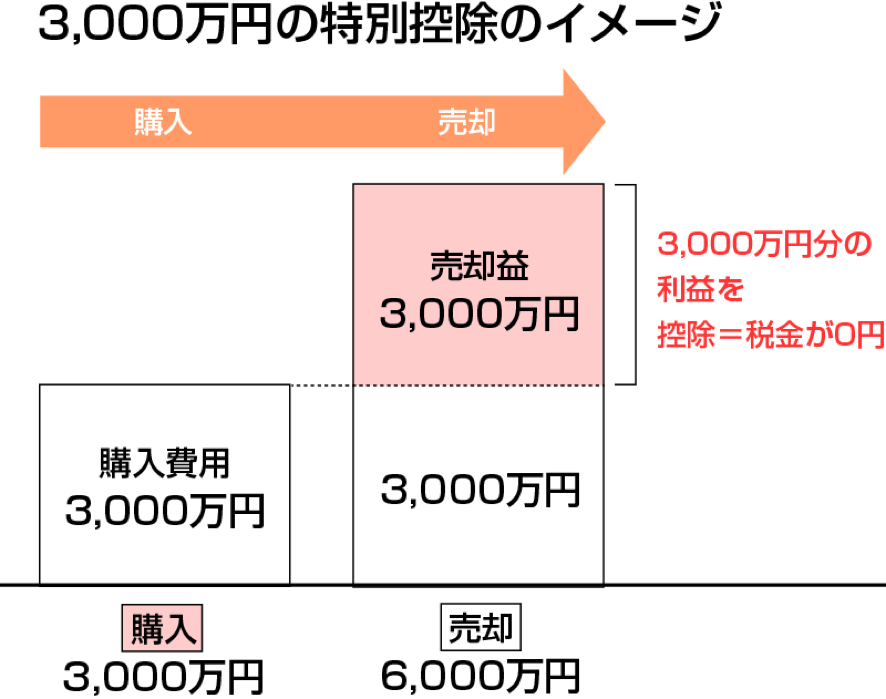

その一つが、3,000万円特別控除です。

・マイホームを売って利益が発生しても、3,000万円までなら税金を支払わなくても良い!

とする制度です。

居住用財産であるマイホームの売却であることが前提となりますが、多くの方が3,000万円特別控除の恩恵を受けられます。

そこで、このページでは不動産売却における3,000万円特別控除のみに、フォーカスして解説します。

ぜひ、最後までご覧いただけましたら幸いです。

ペンギン生徒

アザラシ先生

居住用財産を譲渡した場合の3,000万円の特別控除の特例とは、個人が居住用財産(マイホーム)を売却し、購入時よりも高く売れた(売却)場合、3,000万円までの利益(譲渡益)については、所得税と住民税がかかりません。

ここで言う居住用財産とは、マンションや一戸建てなど生活拠点として使用している家屋や敷地を指します。

居住用とありますが、居住しなくなっても空家の場合、要件を満たせば3,000万円特別控除の適用が受けられますので、ぜひ最後までご覧ください。

それでは早速、3,000万円特別控除の適用条件を見てみましょう。

現在、住んでいるマンションを3ヶ月前に購入したものの運悪く転勤となり、不動産を売却した場合でも3,000万円特別控除は、居住期間が関係ないないため、たとえ短期間であっても適用には問題ありません。

自宅(居住用)の定義ですが、生活の拠点(居住の用に供していた)としていたという意味で、以下の点にご留意ください。

親族や身近な人(内縁関係含む)は、適用対象外です。

親族間の売買は、売却価格(譲渡価額)が妥当ではなく、税金逃れの可能性があるため対象外です。

3,000万円特別控除は3年に1回の適用となりますので、再び受けられるのは4年目以降となります。

「不動産売却で損失が出てしまい、税金まで払うのは厳しい・・・」「不動産売却損を有効活用する方法を教えてほしい。」…

「マンションや住宅を売却で損失が出ました。確定申告した方が良い理由を教えて欲しい!」ます。このページをご覧いただいた方は、こんな疑問があると思います。…

アザラシ先生

3,000万円特別控除の適用を受ける際の、注意点について解説します。

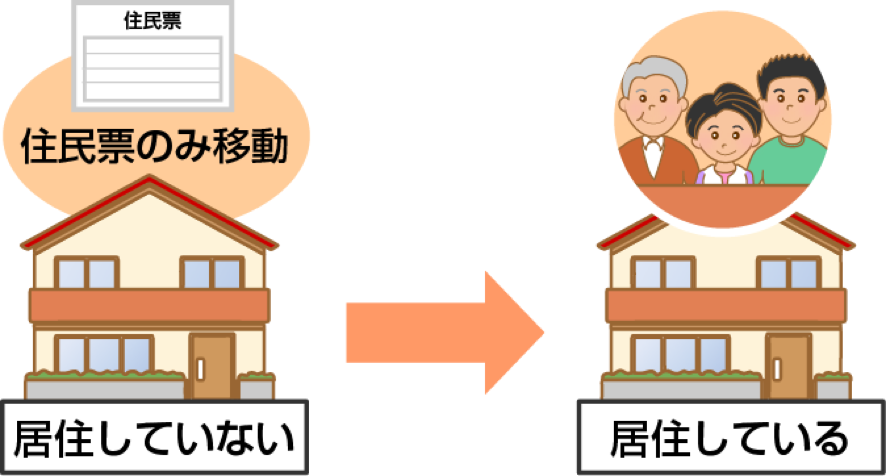

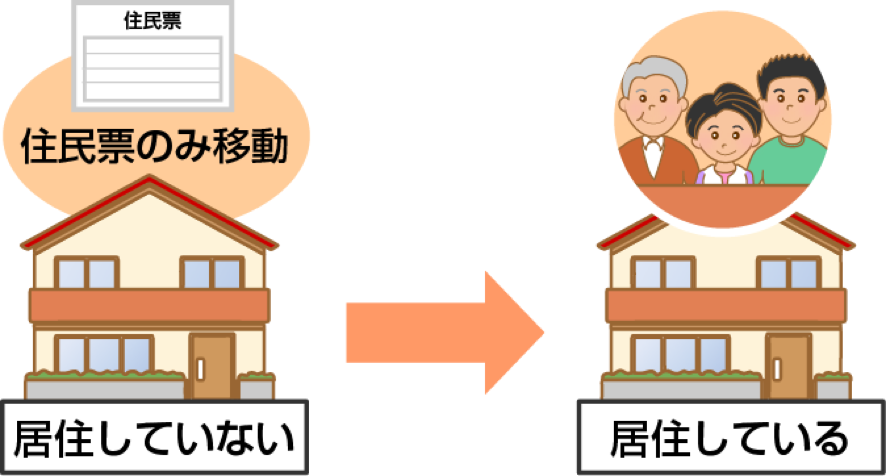

居住していないにも関わらず、住民票を移して売却した場合、3,000万円特別控除の適用を受けることができるのでしょうか?

この場合は、自宅ではないのにウソを申告するわけですから、3,000万円特別控除の適用できないだけでなく、最悪、脱法行為として譲渡税の外に重加算税(35~40%)増しが発生する可能性があります。

上記②でも解説しておりますが、特例を受けるための入居は、居住期間に関係なく、認められません。

なお、「実際に半年ほど住んでから売却すれば、3,000万円特別控除が適用できるのではないか?」と思われる方もいると思いますが、特例を受けるための目的での入居と認められた場合は、3,000万円特別控除が適用されないため、認められません。

ペンギン生徒

アザラシ先生

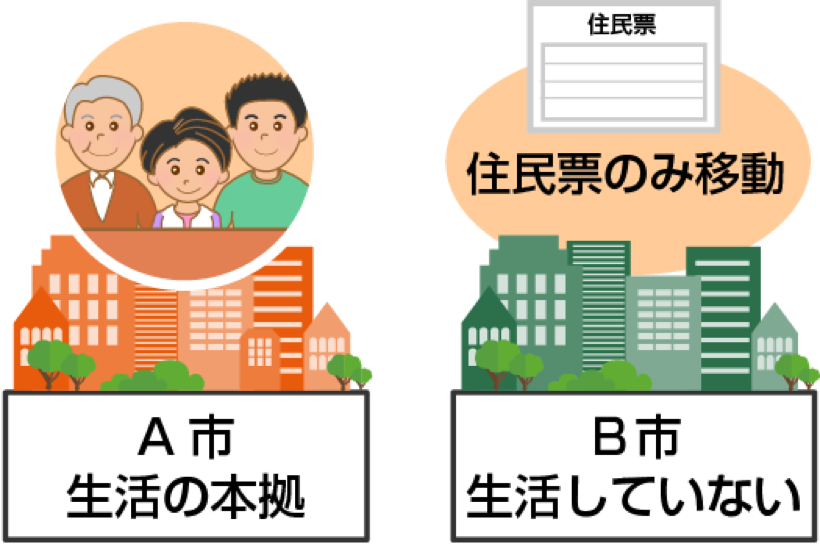

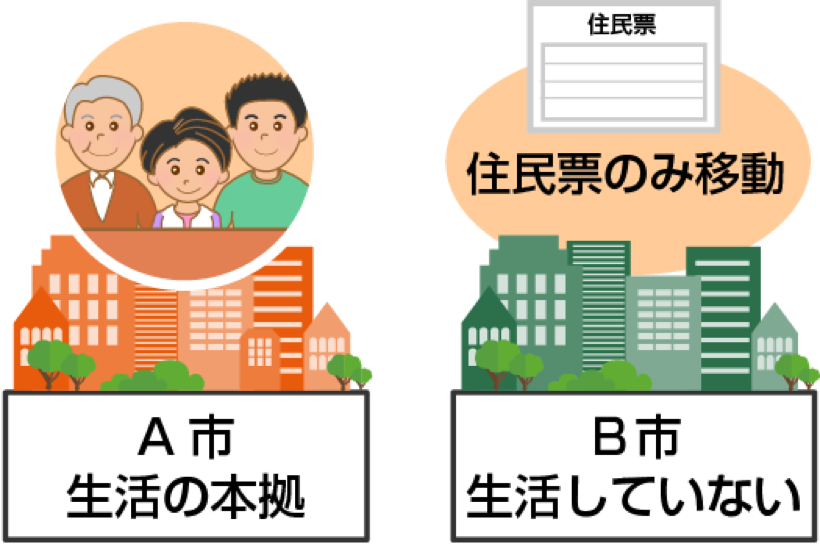

実際は、A市に居住していますが、仕事の関係上、B市に住民票がある場合、A市の自宅を売却した場合、3,000万円特別控除の適用を受けることができるのでしょうか?

この場合も上記②でも触れましたが、特例の対象となる自宅かどうかは、住民票の「ある・なし」ではなく、現実にその住宅に住んでいたかどうかで判定します。

とは言え、A市に居住している事実を自分で証明する必要があります。

つまり、譲渡者ご自身で詳細な説明と住んでいた事実を、ご自身で証明する必要があります。

通常は、電気・ガス・上下水道・電話等の公共料金の支払い状況を示した明細書や自宅に届いた郵便物、近隣の方の証言などを元に作成して申告することになります。

アザラシ先生

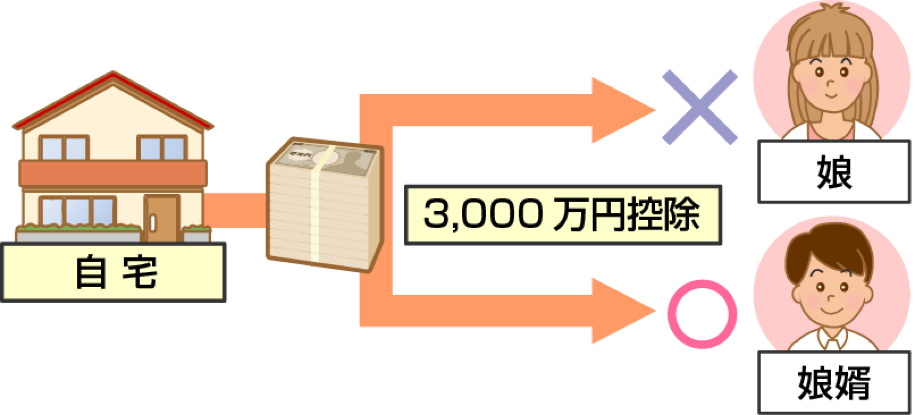

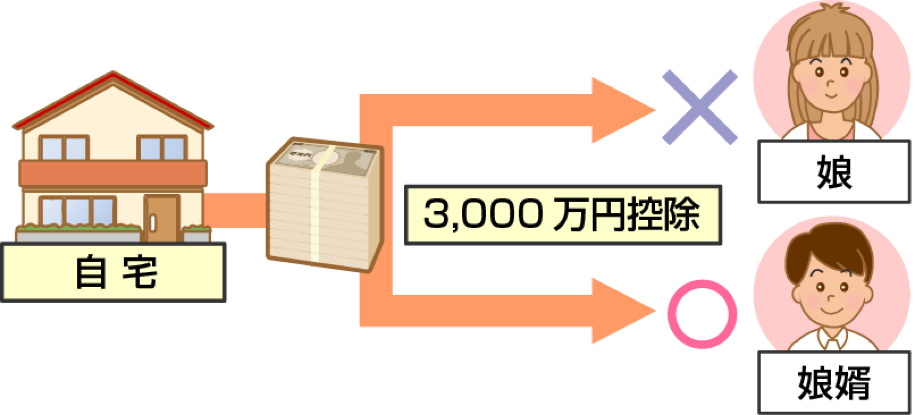

上記③でも触れていますが、配偶者・直系血族などの特殊関係者に家を譲渡した場合、3,000万円特別控除の特例は適用されません。

売却の相手先が以下の特殊関係者に該当する場合は、適用されません。

などが挙げられます。

例えば、娘婿に売却する場合は、上記2と3に該当しなければ、3,000万円特別控除が適用されます。

3,000万円特別控除は、配偶者・直系血族への譲渡の場合、適用されませんが、離婚による財産分与は離婚後の譲渡であって、「元配偶者」に対する譲渡ですので、3,000万円特別控除は適用されます。

ちなみに離婚による財産分与には、贈与税は課税されません。

離婚に伴う財産分与で以下のお悩みがある方も多いと思います。相手の名義の不動産を勝手に売却できるのか・売却後の税金やローンは誰が払うのか・財産分与対象の不動産を高く売る方法…

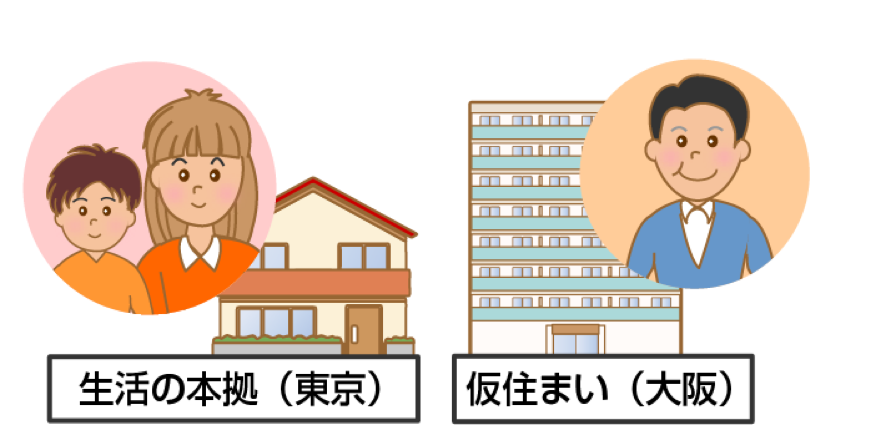

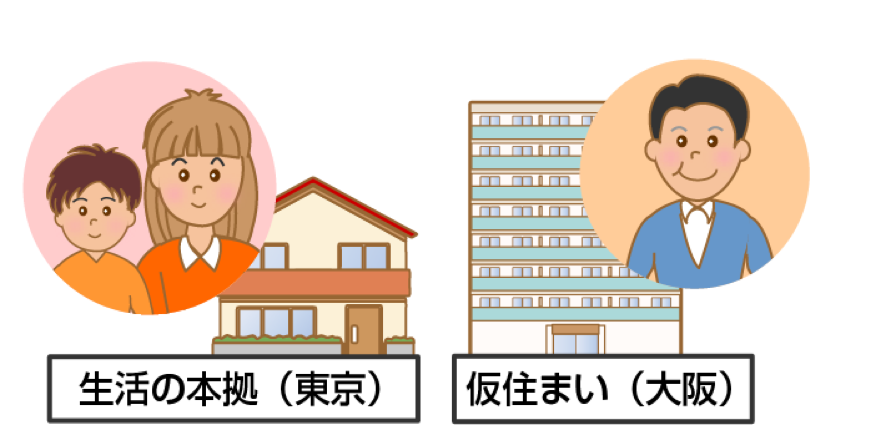

例えば、大阪に単身赴任で転勤となり、転勤になる前に住んでいた東京の自宅には妻子が住んでいたとします。

転勤になる前に住んでいた東京の自宅を売却して、大阪に妻子を呼び寄せた場合、自宅を売却して3,000万円特別控除が適用されます。

転勤等の事情が解消された場合は、妻子と起居を共にすることと認められた家屋は居住用に該当します。

また、妻子を呼び寄せた後、妻子が住まなくなった日から3年を経過する日の属する年の12月31日までに売却すれば、3,000万円特別控除が適用されます。

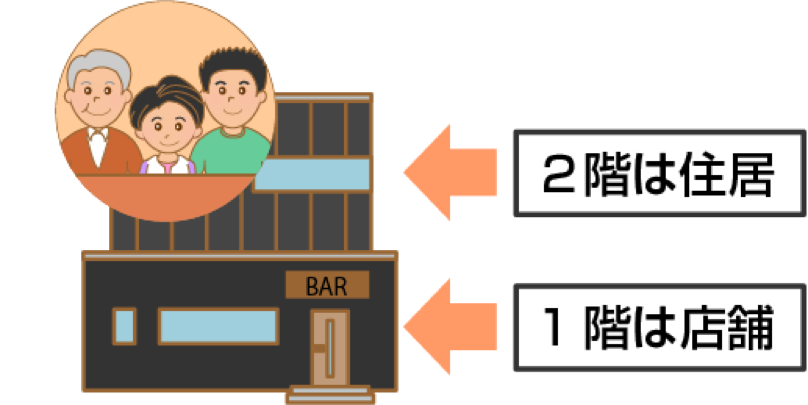

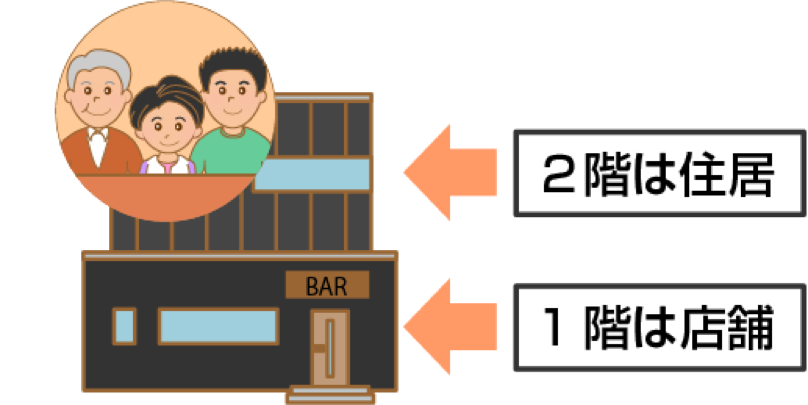

3,000万円控除は、マイホームなどの居住用家屋についての特例です。店舗兼住宅のように自宅と店舗を併用している場合は、自宅(居住部分)のみが対象となります。

店舗併用住宅を売却した場合、居住用と事業用とで使用面積を按分して、居住用と事業用とに売却代金を区別します。

なお、事業用部分の使用面積が10%未満の場合、土地を含む全部が居住用として扱われます。

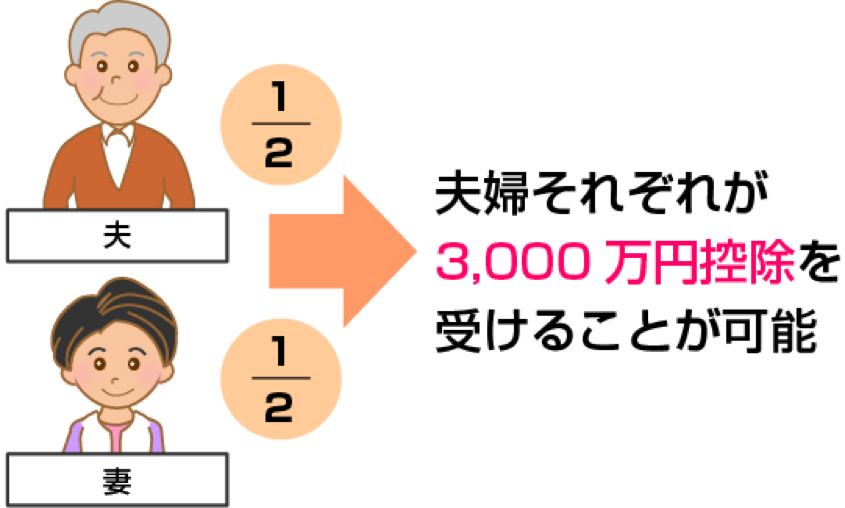

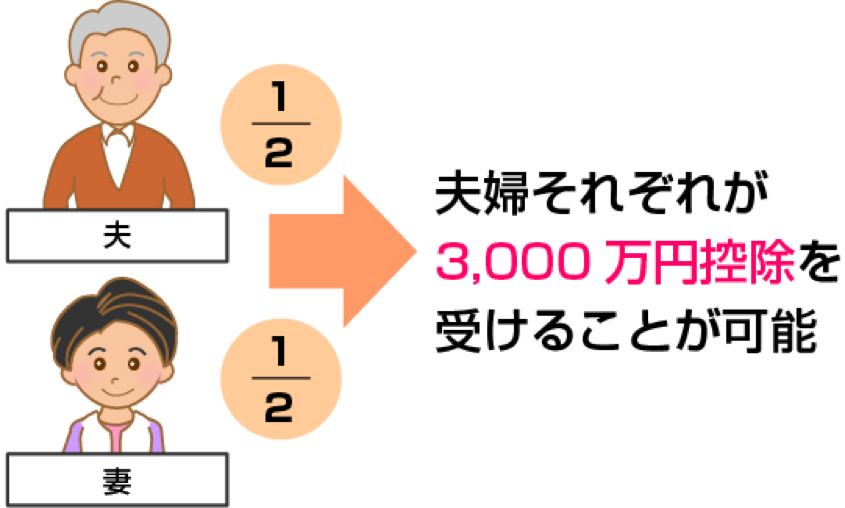

夫婦それぞれが、建物と敷地をそれぞれ2分の1づつ共有している場合、それぞれが3,000万円特別控除を受けられます。

これによって、限度額が最大6,000万円となります。

■家屋、敷地ともに1/2づつの共有

夫⇒譲渡所得3,000万円(6,000万円×1/2) – 特別控除3,000万円=課税所得0円

妻⇒譲渡所得3,000万円(6,000万円×1/2) – 特別控除3,000万円=課税所得0円

■家屋、敷地が夫3/4、妻1/4

夫⇒譲渡所得4,500万円(6,000万円×3/4) – 特別控除3,000万円=課税所得1,500万円

妻⇒譲渡所得1,500万円(6,000万円×1/4) – 特別控除1,500万円=課税所得0円

アザラシ先生

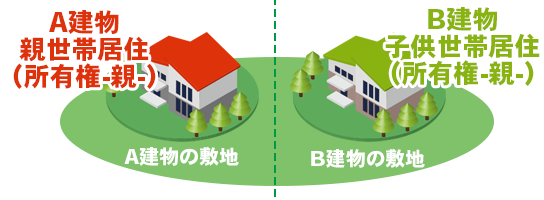

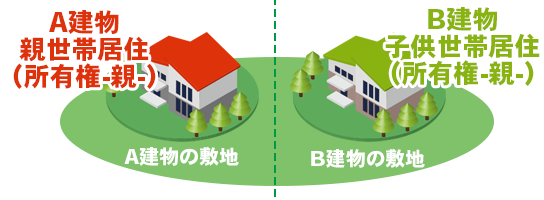

同一の敷地内に建物が2つある場合、建物Bの子供世帯居住(所有権は親)の場合、建物Bでは、3,000万円特別控除の適用を受けることができません。

離れに別居している子供世帯が両親とは独立した生計を営み、建物Aと建物Bが独立した家屋の場合、建物Bは家屋所有者の居住用家屋とはみなされません。

上記のように庭の一部を売却した場合は、3,000万円特別控除の対象にはなりません。

また、家屋の一部を取り壊して、取り壊し部分にかかる敷地を売却した場合、特例の対象外となります。

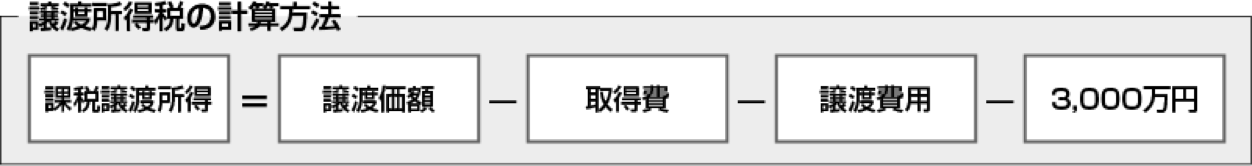

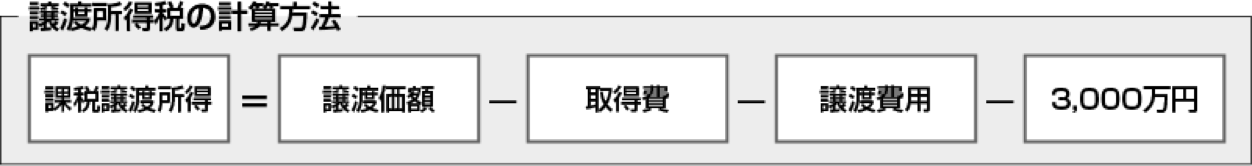

居住用財産を譲渡(売却)した場合は、以下の計算式で3,000万円を控除して、課税譲渡所得に税率を乗じた金額が税額となります。

この時、3,000万円を控除しても所得(譲渡益)が発生した場合のみ税金(所得税と住民税)が発生します。

課税譲渡所得と税額は、以下で計算します。

課税譲渡所得=譲渡価額 – 取得費 – 譲渡費用 – 3,000万円

※課税所得がプラスなら

税金=課税譲渡所得×税率

つまり売却益が3,000万円を超えなければ、税金が発生しません。

3,000万円控除後の残額に対して税率を乗じて計算されますが、適用税率は所有期間5年によって区分される長期譲渡・短期譲渡に応じて計算します。

| 所有期間 | 所得税 | 住民税 |

|---|---|---|

| 5年以下 | 30.63% | 9% |

| 5年超 | 15.315% | 5% |

※上記税率に復興特別所得税として、所得税の2.1%相当を上乗せしています。

3,000万円特別控除は、5年によって区分される長期譲渡・短期譲渡以上に「所有期間10年超の軽減税率の特例」とセットで適用されます。

| 所有期間 | 所得税 | 住民税 | |

|---|---|---|---|

| 10年超(居住用不動産のみ) | 課税譲渡所得6,000万円以下の部分 | 10.21% | 4% |

| 課税譲渡所得6,000万円超の部分 | 15.315% | 5% | |

上記税率に復興特別所得税として、所得税の2.1%相当を上乗せしています。

軽減税率の適用要件は、マイホームの譲渡であれば、所有期間が10年を超えていれば、適用されるため、居住期間は関係ありません。

土地建物ともに10年超の所有が対象です。土地は20年所有していても、建物が10年以内に建て替えていた場合は対象外です。

ペンギン生徒

アザラシ先生

給与所得のみの会社員で年末調整を会社任せにしている方で、マンションや土地、戸建てを売却した際に「確定申告」が必要になるケースがあります。…

マイホームを売却したときには、3000万円控除という大きな特別控除が認められています。夫婦共有のときはダブルで適用できることがポイントです。

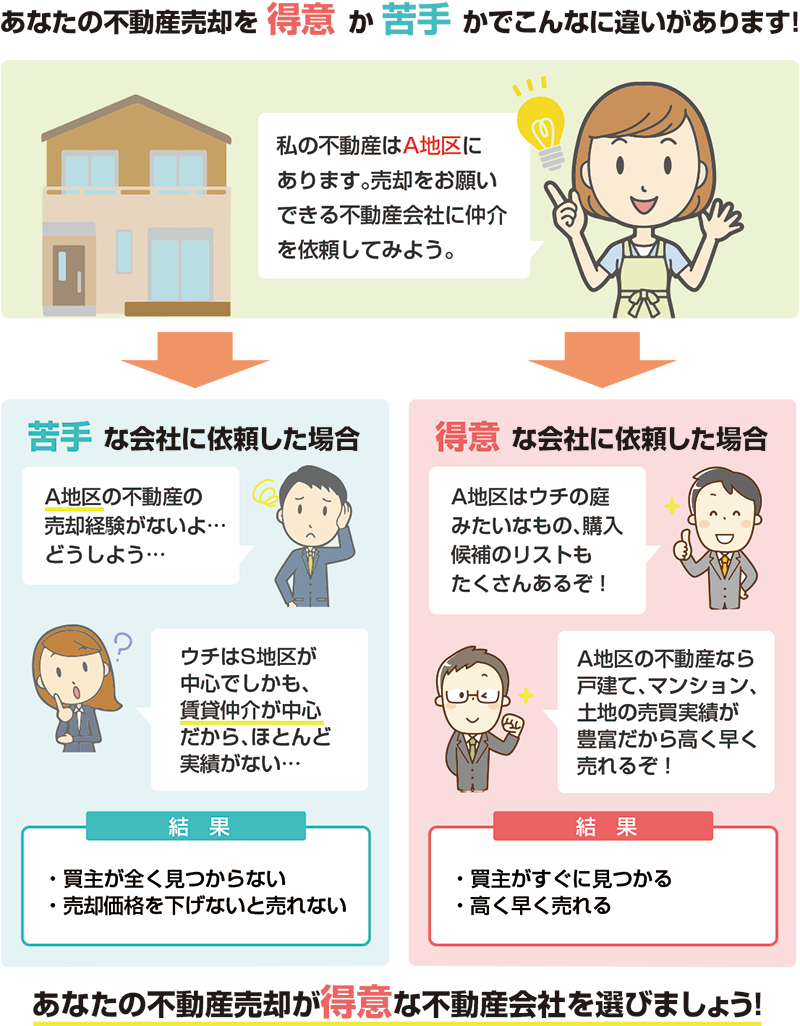

不動産を高く、そして早く売りたいなら、不動産会社に仲介を依頼する必要があります。

しかし不動産会社なら、どこに頼んでもいいわけではありません。

あなたが売却しようとしている不動産を得意とする不動産会社に依頼することが重要です。

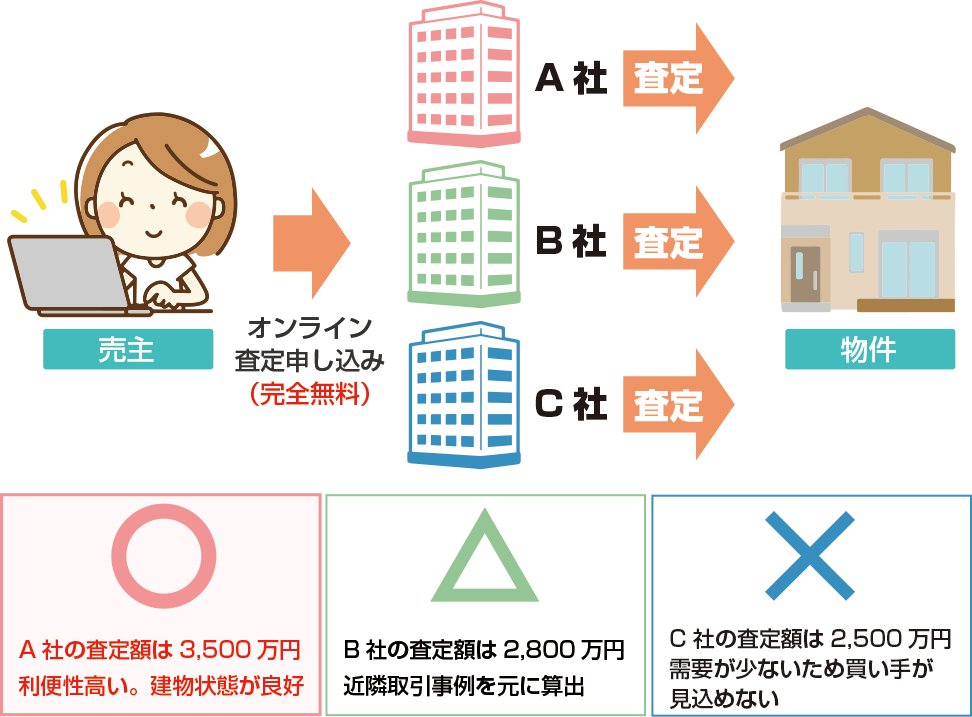

このようなレアな不動産会社は、不動産一括査定サイトを使えば効率的に探すことができるんです。

不動産一括査定サイトは、自分の不動産情報と個人情報を一度入力するだけで、複数の不動産会社に完全無料で査定を依頼することができます。

不動産一括査定サイトを使えば、自分が売ろうとしている不動産売却に強い会社を効率よく探すことができます。

納得のいく査定根拠を示してくれる不動産会社なら、不動産売却が得意な業者であると言ってもいいでしょう。

また具体的な売却時期が決まっていなくても大丈夫、査定だけでもOKです。査定結果を見て、売却するか?しないか?を検討しても問題ありません。

実は、不動産一括査定サイトは30サイト以上もあります・・・。

まともに稼働していないのを除いたとしても、どれを使えばいいか迷ってしまいますよね。

そこで不動産いろは編集部は、運営歴や利用者の評判などを加味し、本当におすすめできる5サイトを厳選しました。

※スマホの場合、下記の表は横スクロールできます。

| サイト名 | メリット | デメリット | 対応地域 | サービス 開始年 |

|---|---|---|---|---|

★★★★★ 公式 サイトへ |

・日本初の不動産一括査定サイト ・大手NTTデータグループの運営だからセキュリティ万全 ・売却ノウハウ本を無料ダウンロードできる ・ 同時依頼数は6社 |

・提携社数は多くない | 全国 | 2001年9月 |

★★★★★ 公式 サイトへ |

・超大手の不動産会社だけに査定依頼できる

・中小の不動産会社との提携はない ・同時依頼数は6社 ・仲介サポートやライフプランニングなどのサポートが充実 |

・中小の不動産会社とは提携していない ・大都市に偏っている | 全国(大都市) | 2016年10月 |

★★★★☆ 公式 サイトへ |

・東証プライム上場企業が運営する ・売主の味方としてのエージェント制 ・AIと不動産会社の査定結果を比較できる |

・大都市に偏っている ・AIの査定結果は参考程度に留めておく必要あり |

全国(大都市) | 2015年11月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・不動産会社ごとの専用ページがあり、特徴やアクセス、スタッフ紹介の詳細を見ることができる ・農地査定ができる ・LINE感覚で入力するだけだから簡単 |

・運営歴が浅い | 全国 | 2014年1月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・売却相談をメールor対面で可能 ・不動産会社に代わりに断る「お断り代行サービス」がある ・査定後フォローをしてもらえる ・農地査定ができる |

・運営会社が非上場 | 全国 | 2007年 |

不動産一括査定サイトの"かしこい使い方"は、お住まいの地域に合わせて組み合わせて利用するのが一番です。

不動産一括査定サイトを1つだけ利用しても、地域によってベストな不動産会社が見つかるとは限りません。

複数の不動産一括査定サイトを組み合わせて使うことで、ご自身の不動産売却にぴったりの不動産会社が必ず見つかります。

不動産のいろは編集部は、以下の組み合わせがベストな選択だと考えています。ぜひ複数の不動産一括査定サイトを利用してみてくださいね。

| 3大都市圏・札幌市・福岡市 | それ以外の地域 |

|---|---|

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

| ポイント | ポイント |

| 大都市の売却に強い「すまいValue」「おうちクラベル」で有名大手を網羅。「HOME4U」を加えることで、中堅や地元の実力企業も候補に入れられる! | 地域によっては、提携不動産会社が少ない場合もある。地方に住んでいる方は、提提会社数の多い3サイトを組み合わせるのがベスト! |

日本初の一括査定「HOME4U」悪質業者は徹底排除!

査定依頼数は累計35万件。年間700万人が利用

業界を代表する大手6社の査定だから安心安全「すまいValu」

提携不動産会社数1,700社以上!

利用者数は1,000万人を突破!