PR

家を建てるタイミングについて多くの方が悩まれています。

いつが家を建てるタイミングか判断できるポイントを知っておきたいですよね。

このようなテーマで今回ご紹介していきます。

| アンケート概要 | |

|---|---|

| 実施方法 | WEBによる択一選択肢によるアンケート |

| 対象者 | 家を建てた経験がある全国100名 |

| 実施年月 | 2019年5月 |

■以下が実際のアンケートの設問となります。

■設問

1.家を建てるタイミングはどう決めましたか?

2.家を建てる時期が悪かったなと感じたところはありますか?

3.家を建てる時期で成功したと感じたところはありますか?

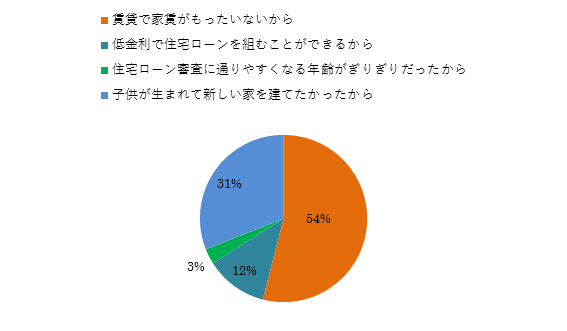

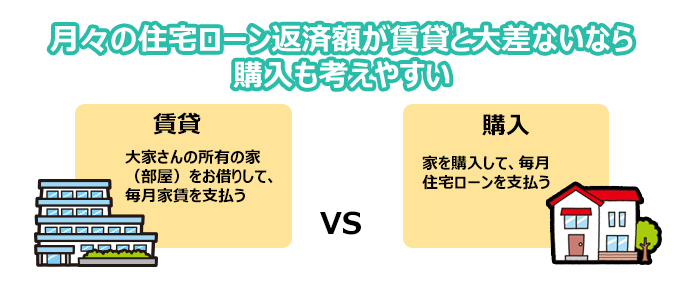

アンケート結果を見ますと、約5割の方が毎月支払う家賃がもったいないというのがキッカケとなり、そこが家を建てるタイミングとなったとのことです。

やはり賃料を払いながら住宅取得費を貯めるというのは大変だと思ったのでしょう。

実際、賃料を払うならローンを組んで払い始めた方が賢いという考え方もあります。

また、賃料以下の価格で家が建つと宣伝するローコスト住宅を選んだり、頭金ゼロで申し込めるフルローンを申し込んだりする人も増えてきました。これらの影響も大きいでしょう。

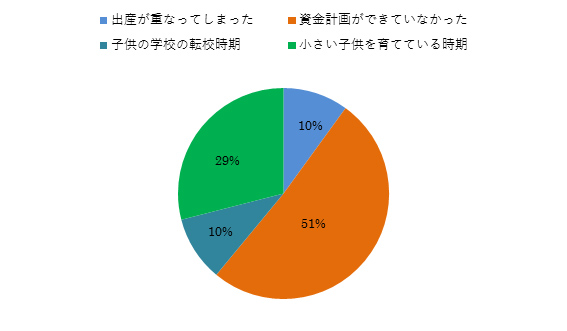

家を建てたけど失敗だったと感じている人の多くは、家を建てるタイミングに資金調達が間に合ってなかったというのが原因でした。

その割合はなんと5割以上!前々から住宅購入を検討していたというのではなく、金利キャンペーンや年齢制限などにより急遽住宅購入を急ぐハメになったという人に多いのかもしれません。

また、家を建てるタイミングと出産育児とが重なり、金銭的にも体力的にも大変だったという声も多く上がっています。

やはり、家を建てるにはライフイベントに合わせた資金計画をしっかりすることが重要だと言えます。

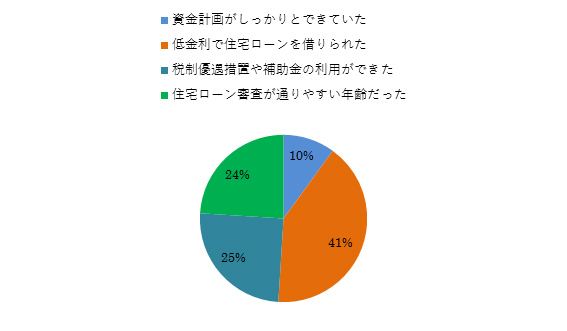

一方、家を建てるタイミングに成功したと実感した人の約4割は低金利の恩恵にあやかれた人で、3割弱は税制優遇措置や補助金の利用ができた人でした。

成功したという人の多くは、もともと資金計画ができていた上で、低金利や税制優遇措置のタイミングと住宅購入時期とを合わせられることができたのでしょう。

| 設問 | 多かった回答 |

|---|---|

| 家を建てるキッカケになったのは? | 家賃がもったいなかったから |

| 家を建てるタイミング失敗だと思う理由は? | 資金計画ができていなかったから |

| 家を建てるタイミングが成功だと思う理由は? | 低金利で住宅ローンを借りられたから |

このアンケート結果から、毎月支払う家賃の費用(生活費と住居費など含めて)と家を建てる費用を比較し、家の購入費用から住宅ローンを支払っていけるかどうか資金計画をしっかりと立てることで最適な家を建てるタイミングが判断できると言えます。

そして、資金計画を立てることができたら、金利や税制優遇措置、補助金等を調べて、それらの恩恵を受けられる時期に家を建てるタイミングを合わすのがベストでしょう。

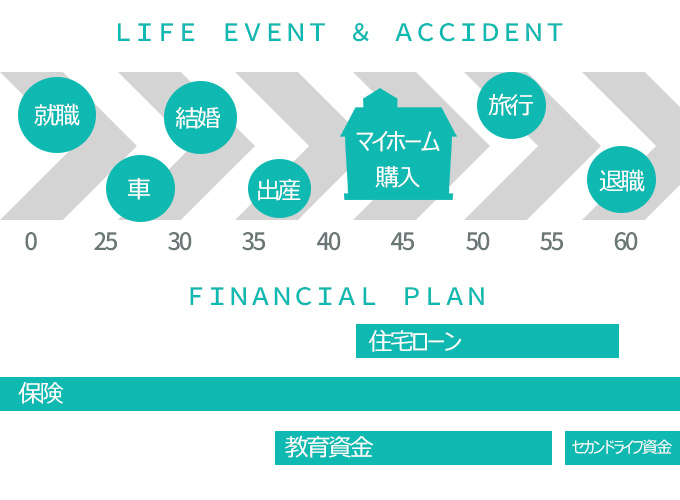

ライフイベントとは、就職や結婚、出産、住宅の購入など人生で起こる出来事を言います。

このライフイベントを元にライフプラン表を作り、家を建てる資金計画を立てていきます。

現在の収入や貯蓄、今後の収支予定を考慮し、マイホーム購入をどのタイミングに持ってくるかを考えましょう。マイホーム購入は人生の中でもっとも大きな出費となるため、時期を決めるのは慎重に。家族で何度も話し合うのはマストです。

結婚時のタイミングはライフプランや家を建てる資金計画についてじっくり話せるタイミングです。また、出産後は子供がいる生活のイメージがつきやすいため家の間取りなど計画がしやすくなるタイミングとなります。

しかし、子供を育てながらの計画は家を建てる時の打ち合わせで苦労したという声も…。

出産後に家を建てる場合は、子どもを一緒に連れていける年齢まで待つか、身内や保育施設に預けられるかまで考えておきましょう。

転勤の可能性がある場合は、転勤前に家を建てて転勤が決まり次第単身赴任や売却・賃貸という形をとるのか、転勤の話があってから転勤先で家を建てるか、を家族でよく話し合っておくことが重要です。

転勤の時期を予測することは難しいため、可能性があるなら家を建てるタイミングと住宅用の資金計画について考えておきましょう。

転校をしないで済むように、小学校入学前に家を建てるという人も多いです。 転校によって学校生活や周辺環境、人間関係がガラリと変わってストレスになる子どももいるため、子どもがいる場合は小学校入学前に家を建ててしまった方が安心です。

また、友達を家に呼んだり、宿題をしたりするために自分の部屋を欲しがるのも小学生時です。そのことから、子ども部屋を確保するために住宅購入を決める人もいます。

既に親と同居している、もしくは将来的に親との同居を考えている、場合であれば、介護が必要になる時期に家を建てるタイミングを合わせるのも一つの方法です。

介護するためには、階段やお風呂に手すりを付ける、車いすが通れる幅の廊下やトイレにする、全面バリアフリーにする、など、家のつくりに工夫が必要です。

そのため、のちに介護予定があるなら、現状と将来の両方とを考慮した家づくりをするようにしましょう。

ライフプランに合わせて家を建てることが最適なタイミングですが、

住みたい土地が見つかったなど思いがけないタイミングの時もあります。

気に入った土地というのは中々出会えないケースもあるので、ちょうどいい土地が見つかったというタイミングで家を建てることを決めるのも一つの考えです。

しかし、家を建てることを決めるにしても事前に資金計画をしっかりと立てていくことが重要となりますので、あらかじめ準備をしておくことが大切です。

家を建てることを考えているなら、税金と税制優遇措置・補助金について把握しておくことが必要です。

家を建てる注文住宅会社やハウスメーカーとの請負契約書や住宅ローンを借りる時に金融機関と交わす金銭消費賃借契約(ローン契約)などにかかる税金が印紙税となります。

この印紙税は契約金額によって金額が異なり、決められた金額の印紙を契約書に貼り印鑑、若しくは署名で消印を押すことで納税したことになります。

土地や建物を購入したら所有権を登記する必要があります。

この登記手続きにかかる税金が登録免許税で土地と建物それぞれに費用がかかります。

消費税は建物の費用にだけかかります。

土地の購入に消費税はかかりませんが、不動産業者との仲介手数料には課税されます。

固定資産税は、土地や建物を所有する人が所在する地方自治体に納める税金のことです。

土地や建物の資産価値に応じて額を算出し、所有後は毎年課税されます。

都市計画税は、市区町村の固定資産税台帳に土地や建物の所有者として登録されているものを対象に都市計画法による市街化区域内に所在する土地と建物に課せられる税金です。

課税される税率は、所在する市区町村によって異なるので確認が必要です。

不動産の取得にかかる税金を不動産取得税といい、土地と建物それぞれにかかります。

この税金は取得してから60日以内に申告する必要があります。

| 優遇措置・制度 | 内容 | 内容詳細 |

|---|---|---|

| 住宅ローン減税 (住まいの給付金) | 住宅ローンを借りて家を建てる場合に金利負担を軽減してくれる制度 | 毎年末の住宅ローン残高、若しくは住宅取得対価のうちいずれか少ない方の金額1%が10年間を通して所得税の額から控除される。各年末住宅ローン残高上限4000万円の1%の40万円が最大控除額。 |

| 住宅取得等資金の非課税 | 親や祖父母など直系尊属からの贈与によって住宅取得をした際に、限度額まで非課税となる制度 | 家の性能が一定基準を満たしている場合(断熱性能等級4、若しくは一次エネルギー消費量等級4以上、耐震等級2以上若しくは免震建築物)、消費税8%で最大1200万円、消費税10%なら最大3000万円の贈与が非課税となる。既にある住宅ローン返済のために贈与された場合は非課税にならない。 |

| 地域型住宅グリーン化補助金 | 家を建てる新築の人や新築の家を購入する人、家を改修する人を対象とした補助金制度 | 認定長期優良住宅や認定炭素住宅、性能向上計画認定住宅で家を建てた場合、補助金額の上限110万円/戸となる。一定の性能認定の取得と地域木材を使用すること、家を建てる会社が国の採択によって受けた事業者グループのメンバーであることが条件。 |

| ゼロエネ住宅補助金制度(ZEH支援事業) | ZEHを取得した自己所有の家を建てる方、新築の建売を購入する方を対象に受けられる補助金 | ZEHとは消費エネルギーと太陽光で発電したエネルギーなどの再生エネルギーと概ね同じとなる高い省エネ性能を持たせた家のことで、補助金額が定額70万円/戸、一定の断熱性能と高い省エネ性能を家に持たせることが条件となる。 |

| 長期優良住宅認定制度 | 長期優良住宅認定制度は、維持管理が容易で長く安心して暮らせることを目的として建てられた家を認定する制度 | 耐震性と省エネルギー性、劣化対策、維持管理の一定の基準をクリアすることで、所管する行政庁に認定を受けることが可能。良質な資産価値の明確化、税制優遇、住宅ローンの優遇、フラット35の金利引き下げ期間の優遇、地震保険料の割引、他の制度との併用などの優遇がある。 |

| フラット35 | 最大35年間まで借りられる長期固定金利型のローン | 市場金利が住宅ローン返済中に上昇しても資金受け取り時に確定した金利のまま返済することができる。(金利が低下した場合も資金受け取り時に確定した金利のまま)公共団体による住宅取得の補助金とセットで一定期間の金利引き下げが可能。 |

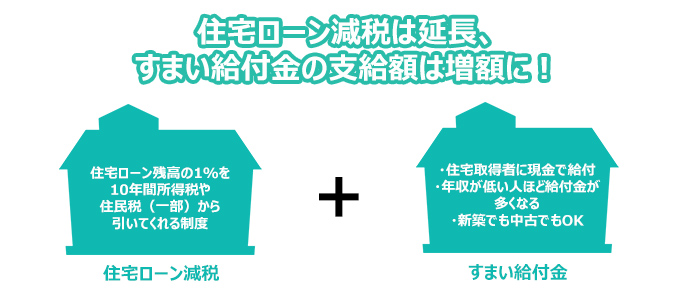

住宅ローン減税の控除期間が延長となりました。

消費税10%が適用される家を取得して、令和元年10月1日から令和2年12月31日までの間に入居した場合は、本来控除される期間10年から3年間延長となり13年間控除されます。

11~13年目の控除は最初の10年間の控除と計算が変わり建物価格の2%÷3年間、若しくは住宅ローン年末残高1%のいずれか低い値となります。

消費税率8%から10%引き上げに伴い、住まい給付金の支給額が増額となりました。

消費税8%時は、収入額510万円以下の方を対象に最大30万円でしたが、消費税10%時は収入額775万円以下の方を対象に最大50万円となりました。

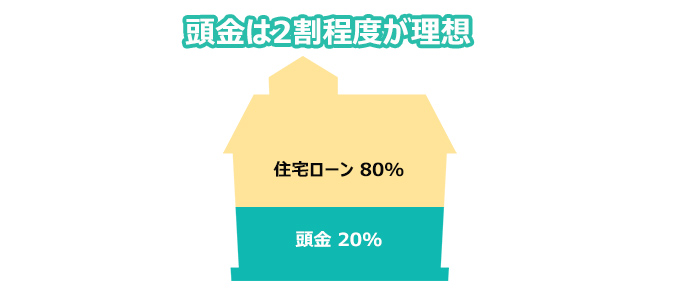

頭金の支払い平均額は、家の購入費用の2割程度の頭金を用意しておくのが良いと言われています。

ライフプラン表を作り、将来の住宅取得費にいくら回せるかを計算し、貯蓄計画を立てましょう。

■将来の住宅取得費にあてられる額

【年間の住居費(現在の家賃や駐車場代など)】+【貯蓄額から住居費にまわせる額】

家を建てるにもいろいろと行わなければならないことが多いです。一生で一度と言われる家の購入ですので、どう進めていけばいいか分からないことだらけだと思います・・・

憧れのマイホーム。そろそろ賃貸の更新のタイミングだけど、このまま住み続けるか……。いっそ家を建てるべきか・・・

今は低金利時代。ローンを少なくするために自己資金をできるだけ貯めるよりも、低金利のうちにローンを組んでしまって手元にお金を確保しておく方が得策です。

【返済期間35年で3500万円を借り入れした場合】

金利0.8%の場合で513万円

金利1.8%の場合で1220万円

と利息の差が707万円もあります。

金利の違いで下記の表にある差額分多く返済することになります。

| 住宅ローン貸入金額3500万円 返済期間35年 | ||||

|---|---|---|---|---|

| 金利 | 返済総額 | 支払利息総額 | 月額返済総額 | 年間返済総額 |

| 0.8% | 40,139,745円 | 5,139,745円 | 95,571円 | 1,146,852円 |

| 1.8% | 47,200,304円 | 12,200,304円 | 112,381円 | 1,348,572円 |

| 差額 | +7,060,559円 | +7,060,559円 | +16,810円 | +201,720円 |

月額返済総額でイメージするのがわかりやすいと思います。

実際、現状で月々95,571円払う場合と、112,381円払う場合とを考えてみてください。

10万11万を超えると辛いな、1万6,000円もあったら○○ができるな、と思ったら、やはり金利が安いタイミングを狙ってください。

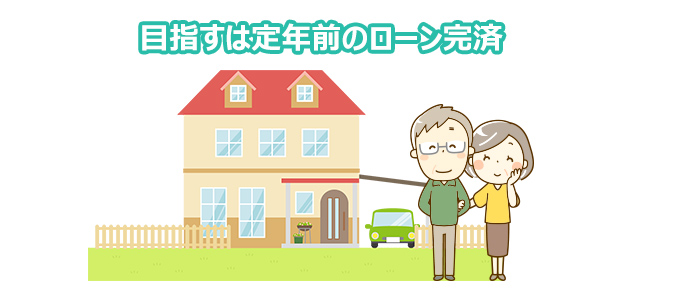

住宅ローンの返済は定年までに完済することが理想です。

いつまでに住宅ローンを返済するか住宅ローンの返済期間を計算しましょう。

ローンの返済期間=定年年齢-返済開始の年齢

例:定年年齢65歳-返済開始年齢33歳=返済期間32年間

上記の例だと定年までに住宅ローンを完済したい場合は、返済期間が32年間となります。

ローン期間のだいたいの目安がわかったら、今の年収でどれぐらい借り入れできるのかを以下表でチェックしてみましょう。

【年収別、返済期間32年間で融資金利1.2%の場合の住宅ローン借入可能額の目安】

| 年収 | 借入可能額 |

|---|---|

| 400万円 | 2124万円 |

| 500万円 | 3054万円 |

| 600万円 | 3984万円 |

| 700万円 | 4913万円 |

※ボーナス月返済は0万円、毎月返済額5万円としています。

※上記の表はあくまでも目安ですので、ローン審査が必ず通るとは限りません。

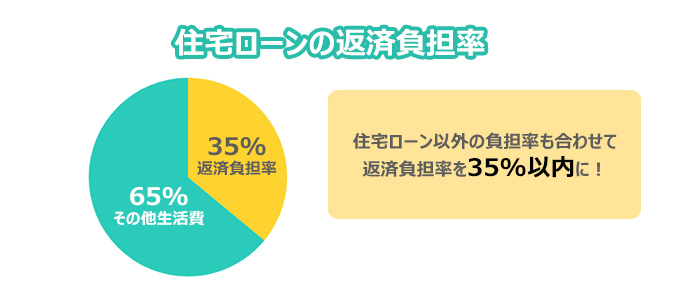

住宅ローンの返済期間は最長35年まで設定できますが、住宅ローンを組むときはなるべく早い方がいいでしょう。定年までにローンを完済したい場合、若い年齢ほど返済負担率が下がります。

返済期間を定年までとし、35歳の時にローン利用を開始し返済期間が30年間、40歳の時は返済期間25年間を比較すると下記のようになります。

| 返済期間 | 総返済額 | 年間返済額 | 返済負担率 |

|---|---|---|---|

| 30年 | 4746万円 | 158万円 | 26% |

| 25年 | 4613万円 | 184万円 | 30% |

返済期間5年の違いで返済負担率は約4%の差がでます。

返済期間が短くなれば総返済額は減りますが、毎月の返済の負担は大きくなります。

また、返済負担率が低い方が住宅ローンの審査に通りやすくなります。

家を建てるタイミングに毎月の家賃の支払いがもったいないという声が多くありましたが、

実際住宅ローンを利用すると毎月の返済はいくらになるのでしょうか。

| 固定金利1.2% 返済期間30年間とした場合 | ||

|---|---|---|

| 借入金額 | 総支払額 | 毎月返済額 |

| 2000万円 | 23,825,271円 | 66,181円 |

| 3000万円 | 35,737,974円 | 99,272円 |

| 4000万円 | 47,650,685円 | 132,363円 |

いかがでしょうか?

収入がこれから先も大きく変わらないのであれば、現在の家賃分程度の支払いは続けているということになります。現在の家賃と近い月々の返済額の総支払額・借入金額を参考にしながら、住宅を選ぶと安心です。

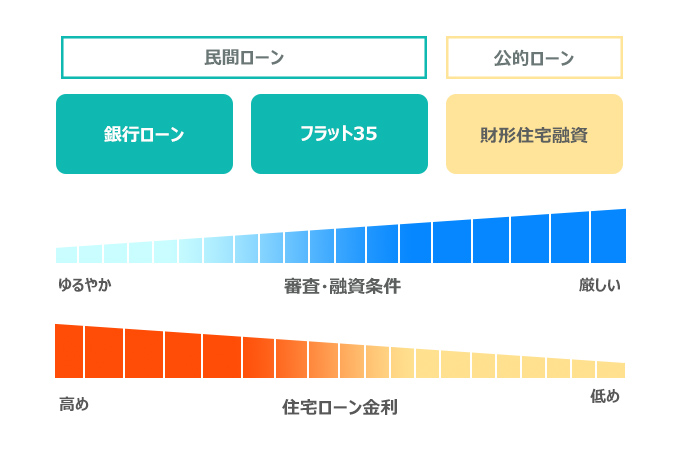

住宅ローンは、民間ローンと公的ローンの2種類に分けられます。

・民間ローン:銀行などが提供する住宅ローン、住宅支援機構と民間金融機関が提携して提供するフラット35

・公的ローン:国による財形貯蓄制度利用者を対象とした融資制度。「財形住宅融資」とも呼ばれる。

特徴や金利、申込み条件・融資条件等をよく確認して比較し、最適なローンを選びましょう。住宅ローンについてはコチラで詳しく解説しています。

| 住まいの解剖図鑑 |  |

イラスト付きで分かりやすく家を建てる時の間取りの参考になる本です。 間取りとなるリビングやダイニング、浴室などのポイントをわかりやすく説明しています。 |

|---|---|---|

| はじめて家を建てました! いちばん最初に読む家づくりの入門書 |  |

著者が二世帯住宅を建てるまでを描いたエッセイで、家を建てる流れが分かる本です。 家の工法や業者探しのポイント、土地の法規制、住宅ローン返済のことなど家を建てるポイントをマンガでわかりやすく説明してくれます。 |

| 最新版 住宅ローン 借り方・返し方 得なのはどっち? |  |

住宅ローンの借り方と返し方をわかりやすく解説した本です。 住宅ローンにまつわる疑問に二者択一形式で長期固定金利や変動金利について、フラット35と銀行の35年固定の違いなどわかりやすく説明がされています。 |

ここまで家を建てるタイミングについてお伝えしてきました。

家を建てようと決めるタイミングについて大切なポイントは

・ライフプラン

・資金計画

の2つです。

資金計画を立てるにはライフプランがしっかりと出来ていなければなりません。

また、資金計画を立てる際は

・租税優遇・補助金制度

・住宅ローンの金利

この2つを意識して資金計画を立てましょう。

特に住宅ローンの金利は低金利のタイミングを選ぶことが大切です。

そして、家を建てるタイミングは

・人生で起こるライフイベントのタイミング

・家を建てた後のローン返済が無理のない額か資金計画を立てて判断する

以上のポイントを踏まえて家を建てるタイミングをつかんでください。

家を建てるタイミングをはかることは、いわば人生とお金の流れを俯瞰する作業でもあります。家づくりに必要な費用と自分たちが出せる予算のすり合わせも重要なポイントになりそうですね。 一級建築士、インテリアコーディネーター:中村 らんの詳細

「3回建てないと理想の家はできない」と言われるほど、難しい家づくり。

ただし、それは前のお話。今はインターネットが普及し、ハウスメーカーや工務店の口コミや住み心地が分かるようになりました。

家づくりで失敗しないために、間取りやデザイン、資金計画などを相談する「ハウスメーカー選び」が最も重要です。

ハウスメーカー選びの段階で情報収集を怠ると、

「こんなはずじゃなかった!」「別のハウスメーカーと契約するべきだった」と後悔する可能性が高くなります。

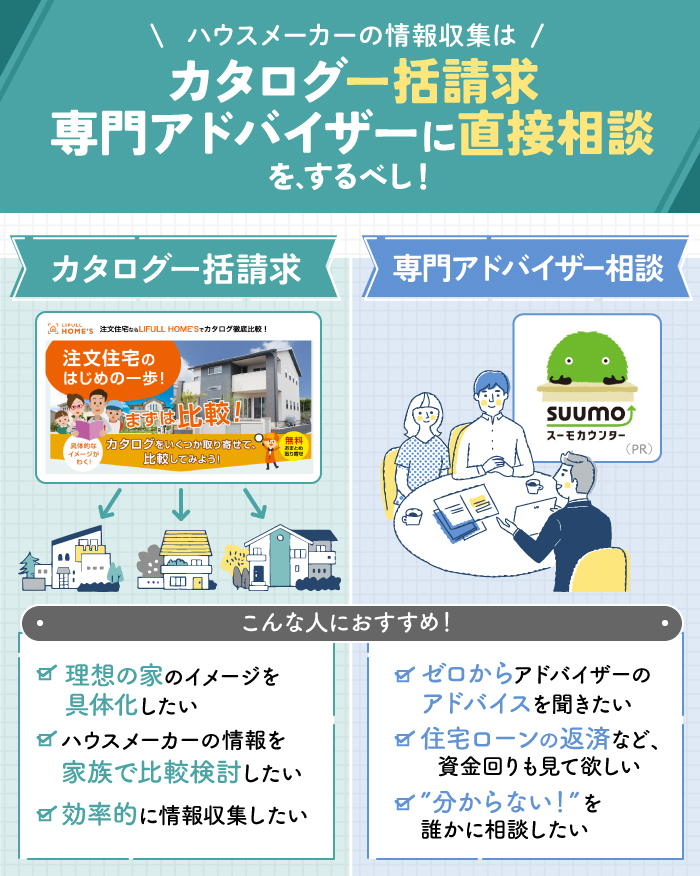

そんな悩みを抱えている方に向けて、おすすめの無料サービスを紹介します。

>>カタログ一括請求の詳細を読む

>>無料相談サービスの詳細を読む

不動産のいろは編集部は、家を建てたい方に「カタログ一括請求」と「無料相談サービス」の利用をおすすめします!

それぞれのサービスの特徴を見てみましょう。

「カタログ一括請求」ってご存知ですか?

家を建てたい地域やイメージ、希望の価格などを入力し、気になる会社にチェックをするだけで、その会社のカタログが自宅に届けられるというものです。

家づくりのカタログの一括請求のサイトはいくつかありますが、こちらのサイトはどちらもオススメです。

たった一度の無料資料請求で注文住宅のカタログをまとめて取り寄せできる

「まだよく決めていない人」~「細かい希望がある人」までカバー可能。本気の家づくりをするあなたに寄り添います。

「何も分からないから、家づくりの相談を誰かにしたい!」

「ハウスメーカー選びに失敗したくない!」

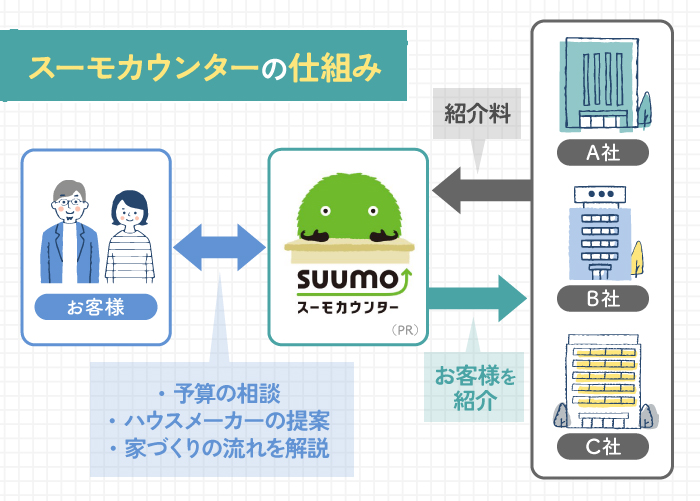

家づくりの初心者におすすめなのが、無料相談サービスの「スーモカウンター」です。

スーモカウンターは完全無料で専門アドバイザーに相談できますよ。

スーモカウンターは、ハウスメーカーから紹介料(広告費や販売促進費)を支払われています。

この紹介料で運営しているので、お客様は完全無料で利用できるんです。

ハウスメーカーからの営業は一切ありませんし、ご縁がなかった会社へのお断り代行も実施しているので、安心して利用できるサービスといえます。

家づくりの流れから資金計画まで相談できるから安心