PR

ほとんどの方にとって不動産売却は、一生に何度も経験することではないと思います。出来れば高値で売却したい。誰もがそう思います。

不動産を売却して売却益が出ると税金が発生します。

そんな時、多くの方は、以下の疑問を持たれるはずです。

そこで、このページでは、不動産売却益にかかる税金計算や売却益にまつわるよくある質問をまとめました。

不動産売却益が出て税金が発生しそうな方は必見です。

ペンギン生徒

アザラシ先生

不動産売却益とは、不動産を売却した時に発生する「利益」のことを指します。税金の計算は、「利益」に対して「税率」を乗じることで計算します。

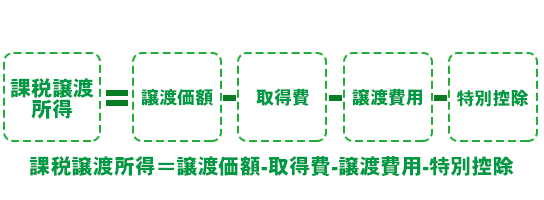

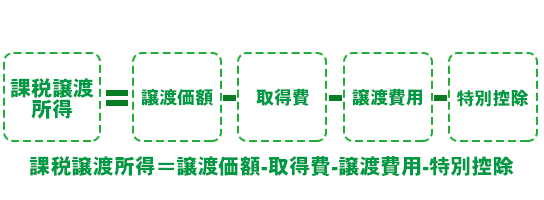

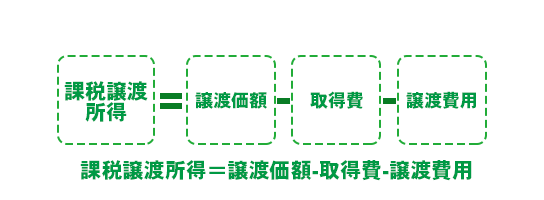

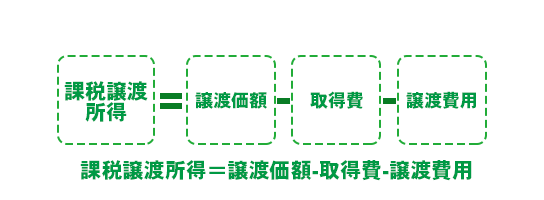

税の世界では、「利益」のことを「課税譲渡所得金額」と言いまして、「課税譲渡所得金額」の計算方法は以下となります。

ペンギン生徒

アザラシ先生

課税譲渡所得金額=譲渡価額-取得費-譲渡費用-特別控除

もっとわかりやすく言い換えますと、

利益=売却金額-購入金額-売却費用-特別控除

ご覧いただいた通り、課税譲渡所得金額の計算は、取得費、譲渡費用、特別控除を差し引いた「利益」に対して税金(所得税と住民税)が発生します。

不動産売却における税金は、「利益」に対してのみ課税されます。 手元にいくら現金が残ったか?は一切関係ありません。「損」が出た場合は納税の必要はありません。

ペンギン生徒

アザラシ先生

では実際に売却益を計算したいと思います。

売却益=譲渡価額-取得費-譲渡費用-特別控除

何度も申し上げますが、税金は「売却益」が出た場合のみ発生します。

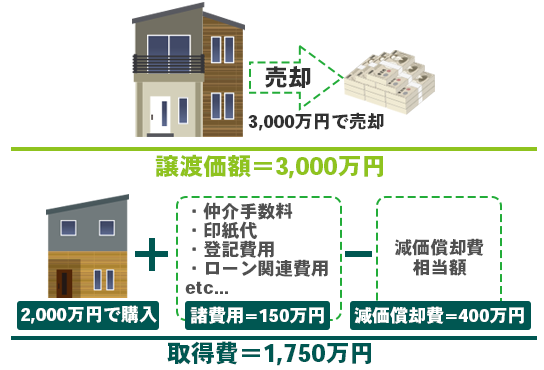

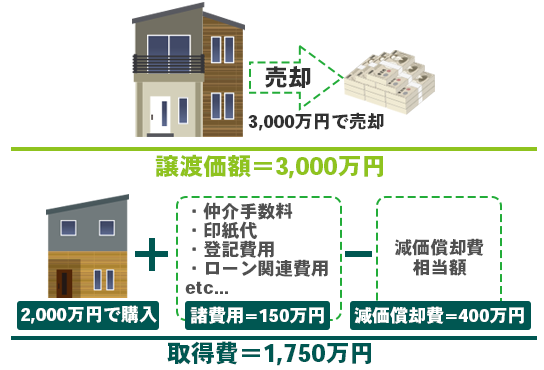

譲渡価額とは、売却代金となり、取得費とは購入代金と諸費用のことを指します。

譲渡価額=土地+建物の売却代金

取得費=土地+建物の購入代金、購入時の諸費用

※主な諸費用⇒仲介手数料、印紙代、登記費用(登録免許税、司法書士報酬)、不動産取得税、住宅ローン関連費用(保証料、事務手数料)、物件購入時の固定資産税精算金、建物解体費用、整地費用などです。

主な取得費は、上記となりますが、他にも取得費としてみなされるものもあります。以下が国税庁HP引用です。

取得費には、売った土地や建物の購入代金、建築代金、購入手数料のほか設備費や改良費なども含まれます。なお、建物の取得費は、購入代金又は建築代金などの合計額から減価償却費相当額を差し引いた金額となります。

引用先:国税庁HP

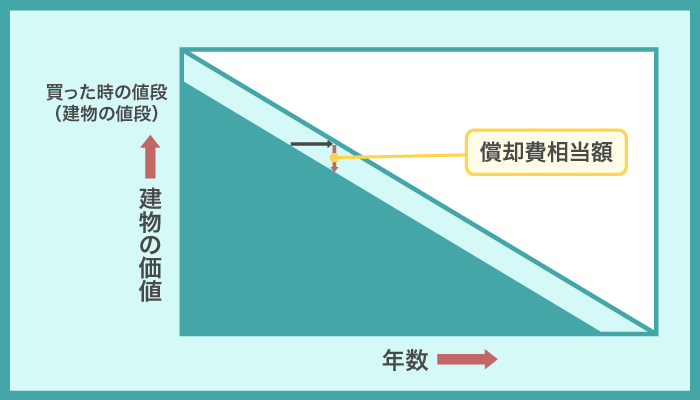

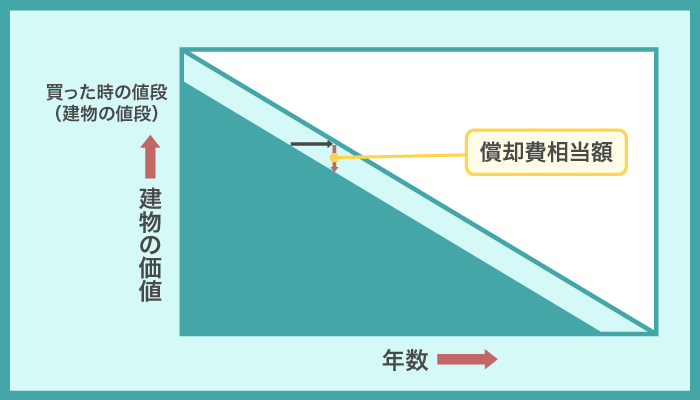

建物取得費は、減価償却費を差し引いて計算します。

建物取得費=建築費(購入代金)-減価償却費

減価償却費の計算例は以下となります。

減価償却費=建築費(購入代金)×0.9×償却率×経過年数

ちなみに、土地と建物内訳がわからない場合は、標準的な額で按分することもできます。確定申告の際に「標準的建物価額」から計算できます。国税庁の確定申告書等作成コーナーを使えば簡単です。

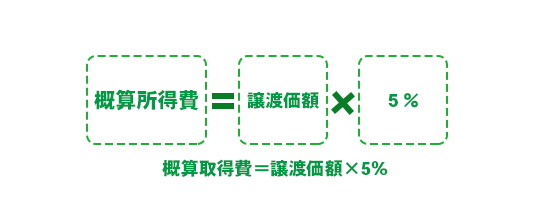

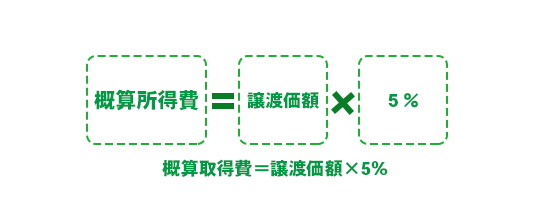

購入した土地やマンションが昔すぎて「取得費」がわからない場合、 譲渡価額の5%を概算取得費とみなすことができます。

100万円=2,000万円×5%

※取得費は100万円となります。

譲渡費用とは不動産売却の際にかかった諸費用です。

譲渡費用=売却時の諸費用

※主な諸費用⇒仲介手数料、印紙代、賃借人の立ち退き料、登記費用(登録免許税、司法書士報酬)、借地権売却の名義書換料などです。

主な譲渡費用は、上記となりますが、他にも譲渡費用としてみなされるものもあります。以下が国税庁HP引用です。

・土地や建物を売るために支払った仲介手数料

・印紙税で売主が負担したもの

・貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

・土地などを売るためにその上の建物を取り壊したときの取壊し費用とその建物の損失額

・既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金

これは、土地などを売る契約をした後、その土地などをより高い価額で他に売却するために既契約者との契約解除に伴い支出した違約金のことです。・借地権を売るときに地主の承諾をもらうために支払った名義書換料など

引用先:国税庁HP

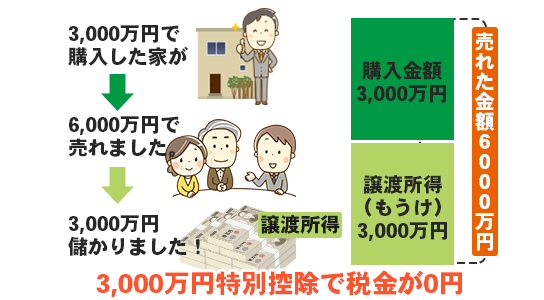

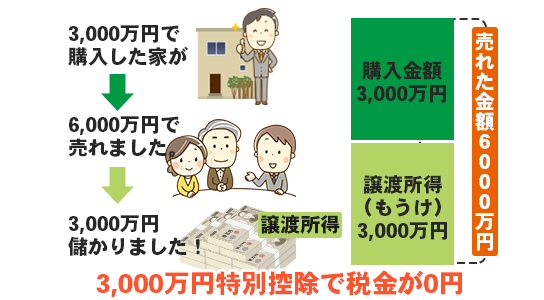

最後に特別控除額について解説します。要件に当てはまれば、売却益から金額を控除することができます。

最も有名な特別控除として、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を利用しましょう。

この特例を利用することで、3,000万円以上の売却益が出なければ税金が発生しません。

特例を受けるためには、要件があるため国税庁のサイトを一度確認してみてください。

また当サイトでも詳しく解説していますので、ぜひご覧ください。

不動産を売却した際に利益(譲渡所得)が発生すると税金(所得税と住民税)を支払う必要があります。しかし、個人が不動産を売却しやすくするため・・・

居住用財産を譲渡した場合の3,000万円の特別控除の特例を使えば、ほとんどの方は譲渡所得税と住民税が発生しないと思います。

不動産売却の税金は「税金=利益×税率」で計算すると解説しました。まず、利益(課税譲渡所得)を計算して、あとは税率をかけるだけで完了します。

| 所有期間 | 所得税 | 住民税 | |

|---|---|---|---|

| 5年以下 | 30.63% | 9% | |

| 5年超 | 15.315% | 5% | |

| 10年超(居住用不動産のみ) | 課税譲渡所得6,000万円以下の部分 | 10.21% | 4% |

| 課税譲渡所得6,000万円超の部分 | 15.315% | 5% | |

実際に居住用物件の課税譲渡所得金額の具体的な計算例を解説します。

| 費用 | 金額 | 備考 |

|---|---|---|

| 譲渡価額 | 3,500万円 | 売却金額 |

| 取得費 | 3,000万円 | 減価償却後 |

| 譲渡費用 | 140万円 | 3,500万円×4% |

| 特別控除 | 3,000万円 | 居住用財産の3,000万円特別控除 |

| 課税譲渡所得金額 | 0円 | – |

| 税率 | 20.315%(所得税等15.315%、住民税5%) | 所有期間5年超 |

この場合、課税譲渡所得がプラスでも3,000万円の特別控除が利用したため税金は発生しません。

ただし、3,000万円の特別控除を利用するなら、確定申告が必要です。

| 費用 | 金額 | 備考 |

|---|---|---|

| 譲渡価額 | 3,500万円 | 売却金額 |

| 取得費 | 3,000万円 | 減価償却後 |

| 譲渡費用 | 140万円 | 3,500万円×4% |

| 特別控除 | 0円 | 適用なし |

| 課税譲渡所得金額 | 360万円 | |

| 税率 | 39.63%(所得税30.63% 住民税 9%) | 所有期間5年以下 |

この場合、課税譲渡所得が360万円となるため、所得税と住民税が発生します。

非居住用の場合、居住用と比べて税率も高く、利用できる特別控除も少なくなります。

次に取得費がわからず概算取得費5%で課税譲渡所得を計算します。

| 費用 | 金額 | 備考 |

|---|---|---|

| 譲渡価額 | 5,000万円 | 売却金額 |

| 取得費 | 250万円 | 5,000万円×5% |

| 譲渡費用 | 200万円 | 5,000万円×4% |

| 特別控除 | 3,000万円 | 居住用財産の3,000万円特別控除 |

| 課税譲渡所得金額 | 1,550万円 | |

| 税率 | 20.315%(所得税等15.315%、住民税5%) | 所有期間5年超 |

取得費が不明なら、譲渡所得金額が大きく変わってきます。

取得費が不明でも、居住用なら3,000万円特別控除が使えます。

税金を発生させないためにも、取得費用は明確にしておくことが重要です。

購入時の売買契約書や各種領収書は、大切に保管しておきたいものですね。

ペンギン生徒

アザラシ先生

売却益つまり課税譲渡所得がプラスであれば確定申告をする必要があります。

売却損つまり課税譲渡所得がマイナスであれば確定申告をする必要がありません。

それでは、不動産売却益が発生した際の疑問点をまとめました。ご参考いただけましたら幸いです。

この方は給与所得者の会社員です。相続した田舎の土地を売却しました。取得価格は不明で譲渡所得が500万円ほどあるとのことです。

不動産売却益は、給与などの所得とは別で税額を計算します。ご相談者様は、先祖伝来の土地で取得価額が不明な例だと思います。

不動産の譲渡所得は、年末調整では扱えないため確定申告が必要となります。

確定申告は、給与所得で一緒に計算しますが、税額が別ですので、給与所得に対する翌年の住民税や社会保険料がアップすることはありません。

確定申告の際に所得の合計をもとに税額を計算して税額を納める場合、「総合課税」が原則ですが、不動産売却益は他の所得と合計せずに分離して税額を計算する「分離課税」となります。

この「分離課税」には、「申告分離課税」と「源泉分離課税」の2種類があります。

「申告分離課税」は文字通り、確定申告によって納税者本人が税金を納めます。不動産売却益は、「申告分離課税」となります。

「源泉分離課税」は、所得を支払う方が、所得税を源泉徴収して、納税が完結することになります。

ご質問の申告は合算できますかですが、不動産売却益は、「分離課税」となるため他の所得とは別で税額を計算しますが、確定申告の際は、合算して申告します。

「確定申告書を作るのが面倒くさい。」「確定申告書を作る時間がない。」方などは、税理士に依頼してもいいと思います。

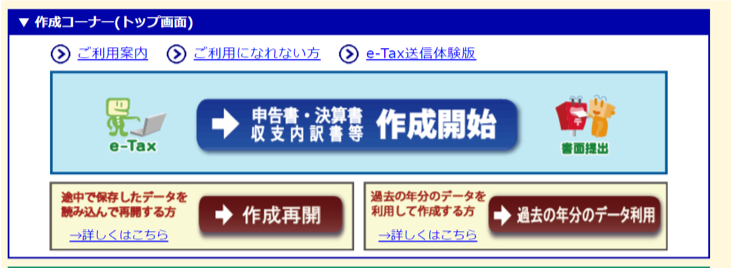

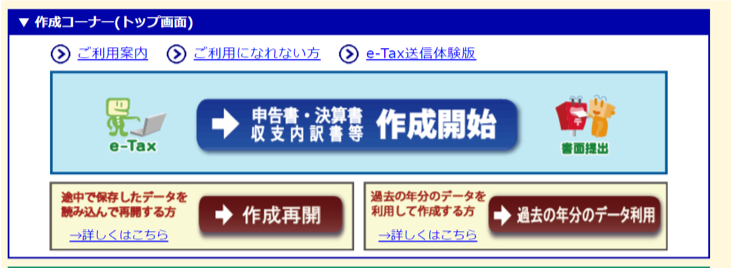

個人的には、国税庁の確定申告書等作成コーナーを使えば、画面の指示通りに入力すれば、比較的簡単に作れます。

「よく間違うと大変厄介になります。」と仰る方がいらっしゃいますが、売却価格の桁を間違えたなどの重大なミスを犯さない限り、自分でできます。

これらを手元に用意して確定申告書等作成コーナーを使ってみてください。

居住用財産(マイホーム)を売却して譲渡益が出た場合、確定申告を行いますが、国税庁の確定申告書等作コーナーを使えば、画面指示通りに操作を行うことで・・・

相続によって空き家になった物件を売却した際、3,000万円の特別控除を利用することができます。

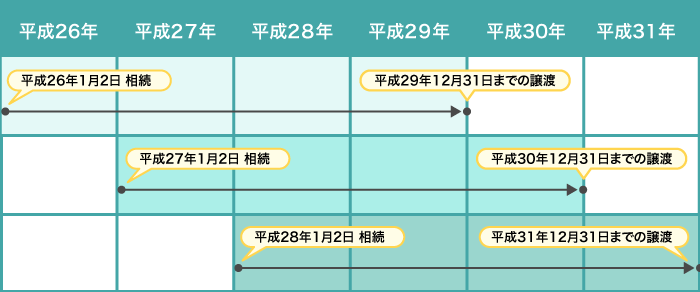

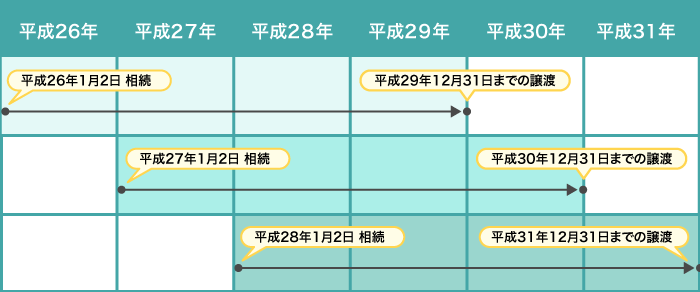

平成26年1月2日以降に相続した物件が対象となります。相続日から起算して3年を経過する日が属する12月31日までとなり、かつ平成28年4月1日から平成31年12月31日までの譲渡が条件となります。

詳しくは、No.3306?被相続人の居住用財産(空き家)を売ったときの特例

不動産の売却によって所得が出ると、サラリーマンの場合は翌年の影響はありませんが、自営業の方だと国民健康保険料などが増えることがあります。

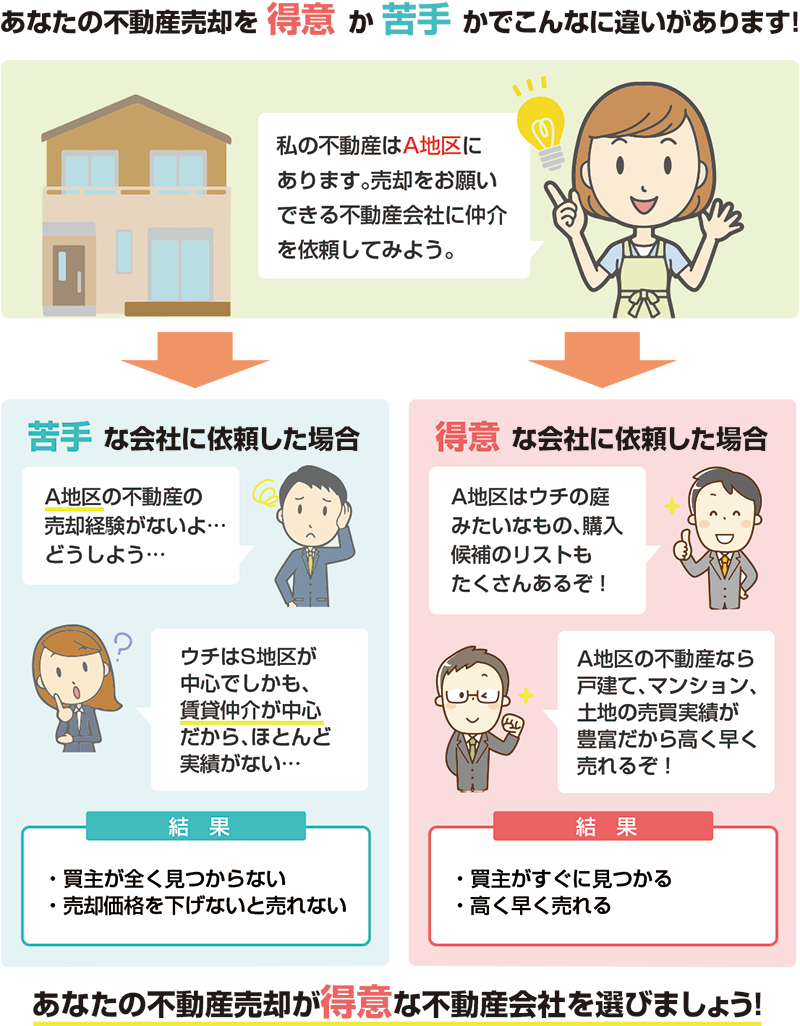

不動産を高く、そして早く売りたいなら、不動産会社に仲介を依頼する必要があります。

しかし不動産会社なら、どこに頼んでもいいわけではありません。

あなたが売却しようとしている不動産を得意とする不動産会社に依頼することが重要です。

このようなレアな不動産会社は、不動産一括査定サイトを使えば効率的に探すことができるんです。

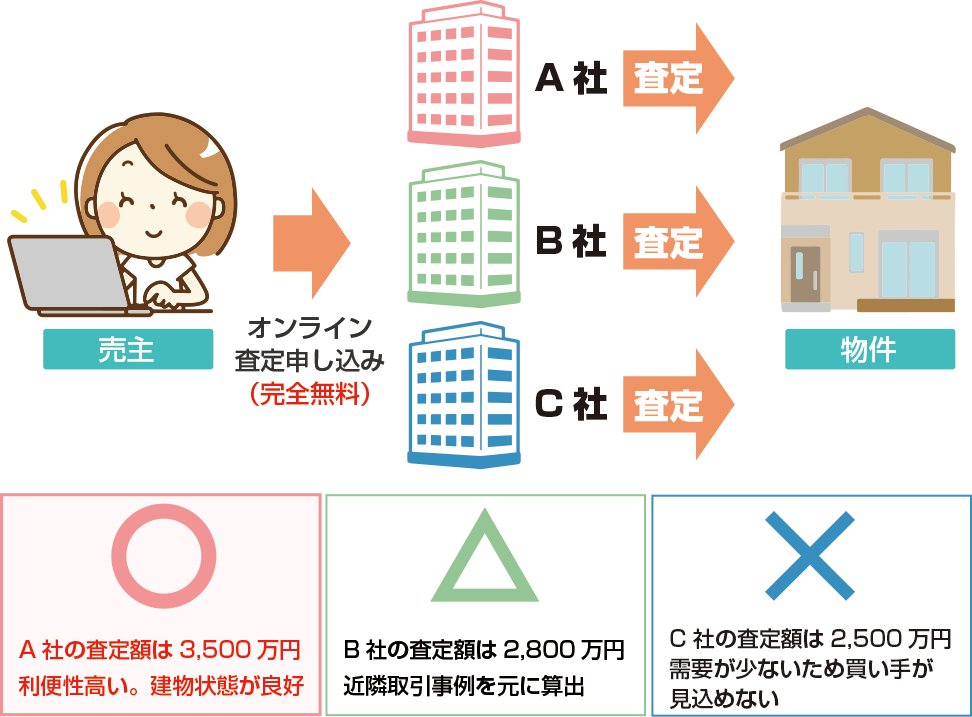

不動産一括査定サイトは、自分の不動産情報と個人情報を一度入力するだけで、複数の不動産会社に完全無料で査定を依頼することができます。

不動産一括査定サイトを使えば、自分が売ろうとしている不動産売却に強い会社を効率よく探すことができます。

納得のいく査定根拠を示してくれる不動産会社なら、不動産売却が得意な業者であると言ってもいいでしょう。

また具体的な売却時期が決まっていなくても大丈夫、査定だけでもOKです。査定結果を見て、売却するか?しないか?を検討しても問題ありません。

実は、不動産一括査定サイトは30サイト以上もあります・・・。

まともに稼働していないのを除いたとしても、どれを使えばいいか迷ってしまいますよね。

そこで不動産いろは編集部は、運営歴や利用者の評判などを加味し、本当におすすめできる5サイトを厳選しました。

※スマホの場合、下記の表は横スクロールできます。

| サイト名 | メリット | デメリット | 対応地域 | サービス 開始年 |

|---|---|---|---|---|

★★★★★ 公式 サイトへ |

・日本初の不動産一括査定サイト ・大手NTTデータグループの運営だからセキュリティ万全 ・売却ノウハウ本を無料ダウンロードできる ・ 同時依頼数は6社 |

・提携社数は多くない | 全国 | 2001年9月 |

★★★★★ 公式 サイトへ |

・超大手の不動産会社だけに査定依頼できる

・中小の不動産会社との提携はない ・同時依頼数は6社 ・仲介サポートやライフプランニングなどのサポートが充実 |

・中小の不動産会社とは提携していない ・大都市に偏っている | 全国(大都市) | 2016年10月 |

★★★★☆ 公式 サイトへ |

・東証プライム上場企業が運営する ・売主の味方としてのエージェント制 ・AIと不動産会社の査定結果を比較できる |

・大都市に偏っている ・AIの査定結果は参考程度に留めておく必要あり |

全国(大都市) | 2015年11月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・不動産会社ごとの専用ページがあり、特徴やアクセス、スタッフ紹介の詳細を見ることができる ・農地査定ができる ・LINE感覚で入力するだけだから簡単 |

・運営歴が浅い | 全国 | 2014年1月 |

★★★★☆ 公式 サイトへ |

・提携社数が多い ・売却相談をメールor対面で可能 ・不動産会社に代わりに断る「お断り代行サービス」がある ・査定後フォローをしてもらえる ・農地査定ができる |

・運営会社が非上場 | 全国 | 2007年 |

不動産一括査定サイトの"かしこい使い方"は、お住まいの地域に合わせて組み合わせて利用するのが一番です。

不動産一括査定サイトを1つだけ利用しても、地域によってベストな不動産会社が見つかるとは限りません。

複数の不動産一括査定サイトを組み合わせて使うことで、ご自身の不動産売却にぴったりの不動産会社が必ず見つかります。

不動産のいろは編集部は、以下の組み合わせがベストな選択だと考えています。ぜひ複数の不動産一括査定サイトを利用してみてくださいね。

| 3大都市圏・札幌市・福岡市 | それ以外の地域 |

|---|---|

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

公式 サイトへ +  公式 サイトへ +  公式 サイトへ |

| ポイント | ポイント |

| 大都市の売却に強い「すまいValue」「おうちクラベル」で有名大手を網羅。「HOME4U」を加えることで、中堅や地元の実力企業も候補に入れられる! | 地域によっては、提携不動産会社が少ない場合もある。地方に住んでいる方は、提提会社数の多い3サイトを組み合わせるのがベスト! |

日本初の一括査定「HOME4U」悪質業者は徹底排除!

査定依頼数は累計35万件。年間700万人が利用

業界を代表する大手6社の査定だから安心安全「すまいValu」

提携不動産会社数1,700社以上!

利用者数は1,000万人を突破!