相続(人の死)が発生すると、死亡した方(被相続人)が所有する遺産の総額に応じて相続税を計算していくことになります。

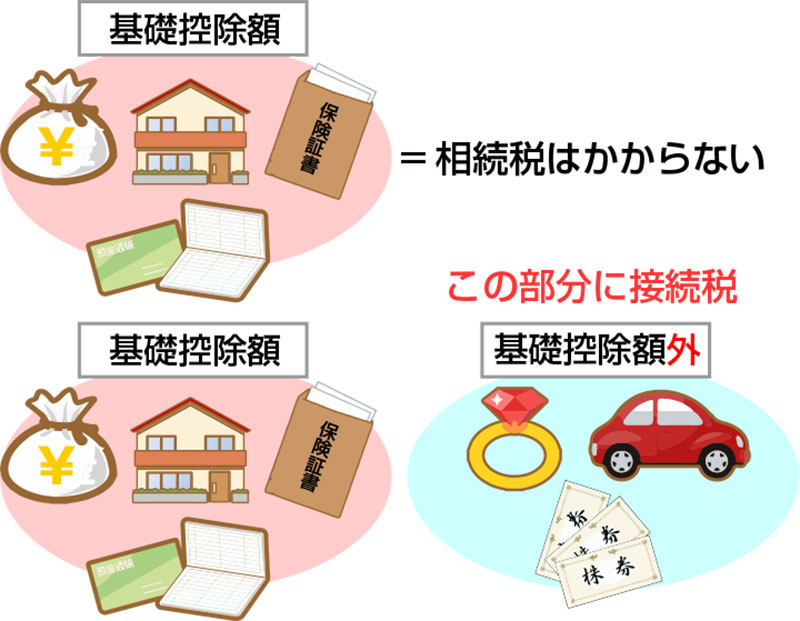

しかし、遺産総額が5,000万円であったからといって5,000万円の全額に対して相続税が課税されるわけではなく、ある一定ラインまでは相続税が課税されません。

つまり、死亡した方の遺産総額が法律で決められている“一定ライン”を超えた場合のみ、相続税が課税されるというわけです。

この“一定ライン”のことを相続税の基礎控除額と呼ぶわけですが、これ以外にも相続人(死亡した方が所有する遺産を継承する権利のある方)が受け取る死亡保険金には一定額まで相続税が課税されずに済んだり、未成年の相続人がいる場合には20歳を迎えるまでの一年間につき10万円の控除を受けられたりと、相続税の課税ラインを引き下げることが出来る控除や特例などが数多く存在します。

今回説明していく、“小規模宅地の特例”も同じく、相続税の負担を大幅に軽減させることが出来る特例の一つです。

小規模宅地の特例とは、死亡した方が所有する宅地(土地)を相続人が取得(相続)する場合に、最大で80%も評価額を引き下げることが出来る制度のことを指します。

しかし当然ながら、死亡した方が所有する土地を相続したからといって、無条件でこの特例を適用させることが出来るというわけではありません。

小規模宅地の特例を適用させることが出来るかどうか、またどれくらいの割合で減額出来るのかは、

の二点を考慮した上で決まります。

小規模宅地の特例を適用させることが出来る土地の種類は、全部で三つ。

死亡した方が居住するために保有していた土地、要は自宅のこと。

もしくは、死亡した方と同一生計の親族が居住するために保有していた土地。

同一生計というのは、簡単に言うと同じ財布で生活しているということ。

つまり別居中であっても、進学や就労のために別居しており、それに伴う学費や生活費の送金があれば、“同一生計”と認められるというわけです。

直接、死亡した方がその土地を使用していたわけではないものの、“同じ財布で生活する家族のために保有していた自宅”と考えておけば良いでしょう。

特例を適用させることが出来る面積の上限は330㎡、評価額は80%減額することが出来ます。

死亡した方が事業経営のために保有していた土地のこと。

もしくは、死亡した方と同一生計の親族の事業のために保有していた土地のこと。

土地名義は死亡した方、建物名義は同一生計の家族といったように、死亡した方名義の土地ではあるものの、その土地を同じ財布で生活している家族の事業経営のために使用しているといったイメージが分かりやすいかと思います。

特例を適用させることが出来る面積の上限は400㎡、評価額は80%減額することが出来ます。

死亡した方が不動産貸付業・駐車場業・自転車駐車場業など、小規模な事業経営のために保有していた土地のこと。

もしくは、死亡した方と同一生計の親族の小規模な事業のために保有していた土地のこと。

特例を適用させることが出来る面積の上限は200㎡、評価額は50%減額することが出来ます。

| 土地の種類 | 限度面積 | 減額割合 |

|---|---|---|

| 居住用宅地 =死亡した方が住む自宅の土地 |

330㎡ | 80% |

| 居住用宅地 =同一生計の親族が住む自宅の土地 |

330㎡ | 80% |

| 事業用宅地 =死亡した方が事業用に保有していた土地 |

400㎡ | 80% |

| 事業用宅地 =同一生計の親族の事業用に保有していた土地 |

400㎡ | 80% |

| 貸付事業用宅地 =死亡した方が小規模事業用に保有していた土地 |

200㎡ | 50% |

| 貸付事業用宅地 =同一生計の親族の小規模事業用に保有していた土地 |

200㎡ | 50% |

小規模宅地の特例を使うことが出来る方は、居住用宅地と事業用宅地・貸付事業用宅地で異なりますので、まずは居住用宅地の方から説明していきましょう。

死亡した方自らが使用していた自宅の土地については、配偶者が相続する場合には、無条件でこの特例を適用させることが出来ます。

そして、同居親族、例えば二世帯住宅で同居していた子供などが相続する場合には、

の二つの条件を満たす必要があります。

最後、それ以外の親族が相続するケースでは、複数の条件を満たさなければこの特例を適用させることは出来ませんので、参考までに紹介させて頂きます。

通称、家なき子特例と呼ばれている制度です。

土地の種類 |

取得者 |

取得者要件 |

|---|---|---|

居住用宅地 |

配偶者 |

無条件 |

|

同居親族 |

1.相続開始直前から相続税の申告期限までその建物に居住 2.その土地を相続開始時から相続税の申告期限まで保有 |

|

それ以外の親族 |

1.日本国籍所持者 2.死亡した方に配偶者がいない 3.同居親族がいない 4.相続開始三年以内に持ち家に住んでいない 5.その土地を相続税の申告期限まで保有 6.相続開始三年以内に取得者・配偶者・親族・特別の関係がある法人が所有する家屋に住んでいない |

また、死亡した方と同一生計の親族が居住することを目的に保有していた土地については、配偶者が相続する場合には無条件で、同一生計の親族が相続する場合には、

の二つの条件を満たす必要があります。

続いて、事業用宅地・貸付事業用宅地の取得者要件を説明していきましょう。

死亡した方が事業経営のために保有していた土地については、

死亡した方と同一生計の親族の事業のために保有していた土地については、

の二つの条件を満たす必要があります。

| 土地の種類 | 取得者 | 取得者要件 |

|---|---|---|

| 居住用宅地 =同一生計の親族が住む自宅の土地 |

配偶者 | 無条件 |

| 同一生計の親族 | 1.相続開始前から相続税の申告期限までその家屋に居住 2.その土地を相続税の申告期限まで保有 |

|

| 事業用宅地 =死亡した方が事業用に保有していた土地 |

1.その土地上で営まれていた死亡した方の事業を相続税の申告期限までに引き継ぐ 2.相続税の申告期限までその事業を営んでいる 3.その土地を相続税の申告期限まで保有 |

|

| 事業用宅地 =同一生計の親族の事業用に保有していた土地 |

1.相続開始直前から相続税の申告期限までその土地上で事業を営んでいる 2.その土地を相続税の申告期限まで保有 |

記憶に新しい平成27年の相続税法改正により、相続税の基礎控除額が4割カットされたということは、ご存知の方も多いでしょう。

相続税の基礎控除額が減額されたということは、今までは相続税と無縁であった方でも、場合によっては相続税の納税義務が発生するということ。

つまり、今までは相続税の課税ラインを引き下げることが出来る控除や特例などを使わなくても相続税が発生せずに済んだものの、今回説明した小規模宅地の特例などの控除・特例などを用いなければ相続税が課税されてしまうといった可能性も出てきます。

現に、相続税法改正により小規模宅地の特例の適用件数が二倍近くも増加したというデータもあります。

小規模宅地の特例を使うことが出来れば、1億円の土地が2,000万円の評価になるわけで、私たち納税者の税負担を大幅に軽減させることが出来ます。

この特例の他にも、相続税の負担を引き下げることが出来る制度が数多く存在しますが、その中でも一二を争う優遇措置がこの小規模宅地の特例です。

日本人の相続財産の半数は不動産で占められているという統計もありますので、相続時にその不動産がどのような恩恵を受けることが出来るのか、あらかじめ調べておくのもいいですね。